※過去記事ですが、投資部分での計算が正確ではありませんでしたのでリライトしましたm(__)m圧倒的に○○の勝ちでした。。 2021/3/1追記

節税と投資を勉強していると、何が一番効率がいいのかわからなくなりますよね。

小規模企業共済やiDeCo,つみたてNISAや国民年金基金などいろいろある中で、どれを優先すべきか。巷ではこんな声が聞こえてきそうです。

ということで、このような条件で最終的に手元に来るであろうお金を試算してみたいと思います。

・35年間「小規模企業共済」に掛け金をMAX(7万円)かけた場合

・35年間同額の7万円を「つみたてNISA + 投資信託」に回した場合

似たような企画でiDeCoと小規模企業共済の比較もしていたりしますのでよろしければどうぞ

数字が多いので読む気がわかないかもしれませんが、結構大事な比較だったりしますので是非頑張ってください笑

小規模企業共済で35年間掛金MAXの場合

まずは、変動が少ないと想定される小規模企業共済の数字をお出しします。

まずは、変動が少ないと想定される小規模企業共済の数字をお出しします。

小規模企業共済の詳細についてはこちらの記事で解説していますのでよくわからないようでしたらご一読ください。

課税所得によって節税効果も変わって来ますので、以下の3つのケースで出してみたいと思います。

・課税所得300万円のケース

・課税所得500万円のケース

・課税所得700万円のケース

※条件: 現時点(2019年7月9日)で30歳で65歳まで35年間7万円を掛け続ける場合

それでは早速やっていきますね。

小規模企業共済加入シミュレーションページはこちら

http://www.smrj.go.jp/kyosai/skyosai/entry/simulation/index.html

課税所得別シミュレーション

掛金と共済金の部分は全条件で変わらないので固定とします。

合計額 29,470,000 円共済金額

共済金A (事業廃止等) 35,455,000 円

共済金B (老齢給付等) 35,455,000 円

元本に対して+5,985,000円!

課税所得300万円の場合の節税効果

節税額 169,800 円/年

35年だと・・・5,943,000円の節税!

課税所得300万円のケースの合計お得額(元本に対して増える分と節税分)は

35年間で・・・

11,928,000円!!

課税所得500万円の場合の節税効果

節税額 255,600 円/年

35年だと・・・8,946,000円の節税!

課税所得500万円のケースの合計お得額(元本に対して増える分と節税分)は

35年間で・・・

14,931,000円!!

課税所得700万円の場合の節税効果

節税額 257,100 円/年

35年だと・・・8,998,500円の節税!

課税所得500万円のケースの合計お得額(元本に対して増える分と節税分)は

35年間で・・・

14,983,500円!!

小規模企業共済で最終的に手元に残るお金の想定

共済金の手元にくるお金は、実際は退職金にかかる税金(今回は134万円ほどと推定)がかかります。

退職所得控除額 「70万円×(35年-20年)+800万円」=1,850万円

退職所得 「(3544.5万円-1,850万円)×0.5」=847.25万円

8,472,500万 × 所得税率23% – 控除額636,000円 = 1,312,675円

復興特別所得税(所得税の2.1%) 27,566円

合計所得税

1,312,675円 + 27,566円 = 1,340,241円

なので、最終的に手元に残るお金+節税額を合計するとこのようになります。

課税所得300万円なら

共済金35,455,000円-税金1,340,000円 + 節税合計5,943,000円=

40,058,000円

課税所得500万円なら

35,455,000円-1,340,000円 + 8,946,000円=

43,061,000円

課税所得700万円なら

35,455,000円-1,340,000円 + 8,998,500円=

43,113,500円

となりました。

かなりの額が使えるようにますね^^

小規模企業共済のメリットとデメリット

小規模企業共済のメリットは変動がほぼないといえるので安定感がありますね。

途中で辞めてしまったり法人成りした場合のことは全く考えていないシミュレーションなのでどこまで意味があるかはわかりませんが、参考になる数字が出ました。

面白いのは、課税所得500万円と700万円では節税効果がほとんど変わらないというのが興味深い結果でした。

デメリットは、節税においては毎年恩恵を受けることはできますがやはり退職までお金が拘束されることですよね。

さらに20年分までしか利回りが付かないため、35年の長期では投資に比べて複利の恩恵がありませんため、機会損失を被る可能性も出てきます。

お金の自由度は時として重要になりますので、そこらへんを考慮に入れる必要はありそうです。

より詳細なメリットデメリットについては記事・動画がございましてそちらもより重要な情報になりますためお手すきの際にご一読頂ければと思います。

では、次につみたてNISA + 投資信託でシミュレーションしてみたいと思います。

これは気になりますね。

つみたてNISAと投資信託を毎月7万円分35年間積み立てた場合

まず、前提としてつみたてNISAは20年で終わってしまいます。

まず、前提としてつみたてNISAは20年で終わってしまいます。

そしてつみたてnisaは年40万円(月33,333円)なので、小規模企業共済と同額の月7万円にするために、さらに36,667円を投資信託で毎月積み立てます。

なのでそれ以降はそこまでに得た利益も含めて元本としつつ、さらに投資信託に7万円を毎月投資することとします。

つみたてNISAについてよくご存じないようでしたら以下の記事で触れていますのでよろしければご一読くださいませ。

まずはつみたてNISAと投資信託ともに、期待値としてはかなりあり得る、むしろ低すぎかもしれない年率平均3%のリターンで考えていきたいと思います。

まずつみたてNISAの20年分を計算

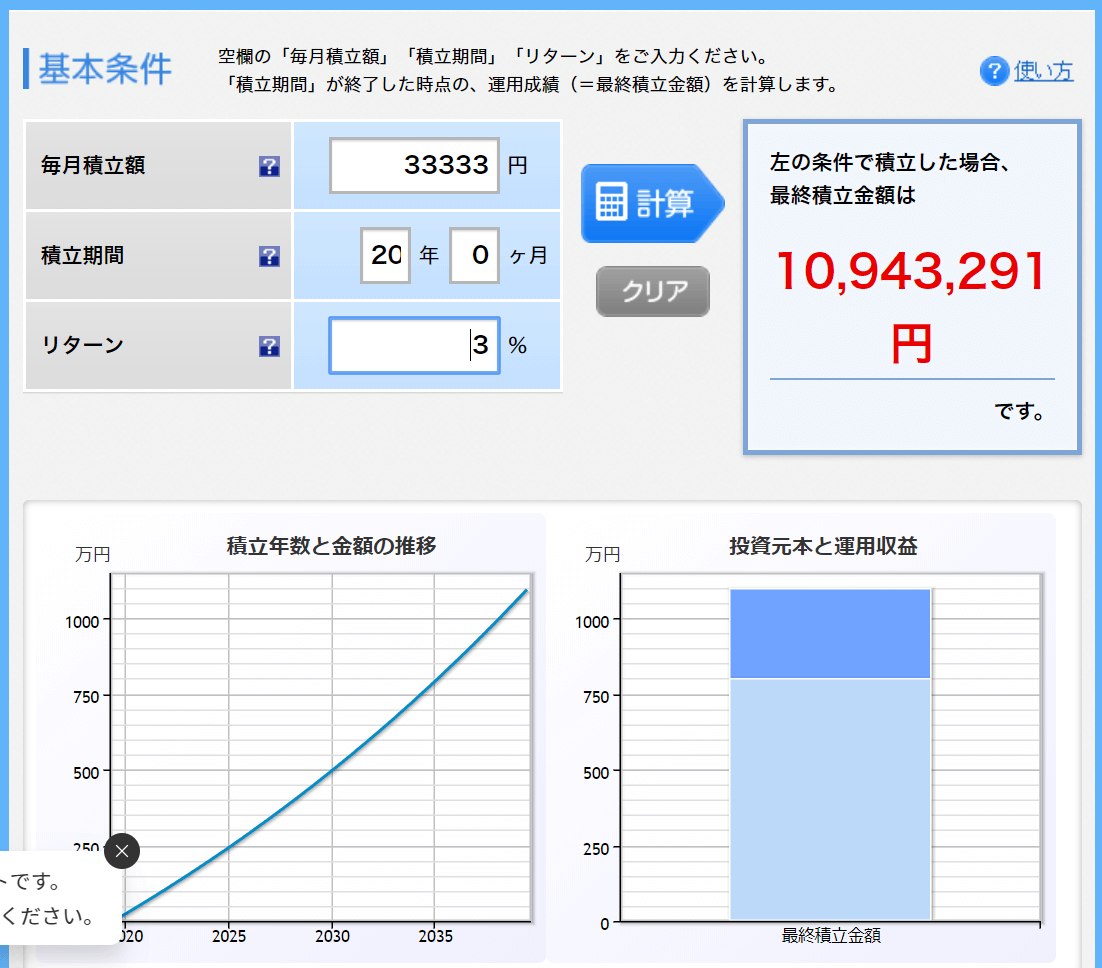

年間40万円(月33,333円)が上限ですので、月33,333円×20年を3%運用した数字を出したいと思います。

今回は楽天の積み立てシミュレーションを使用しています。

https://www.rakuten-sec.co.jp/web/fund/saving/simulation/

ということで、月々33,333円を3%運用で20年間かけ続けると

10,943,291円

が手元に来る想定です。

つみたてNISAは税金がかからないのでこれが丸っと手元に来ます。

つみたてNISAと同時に積み立てる投資信託

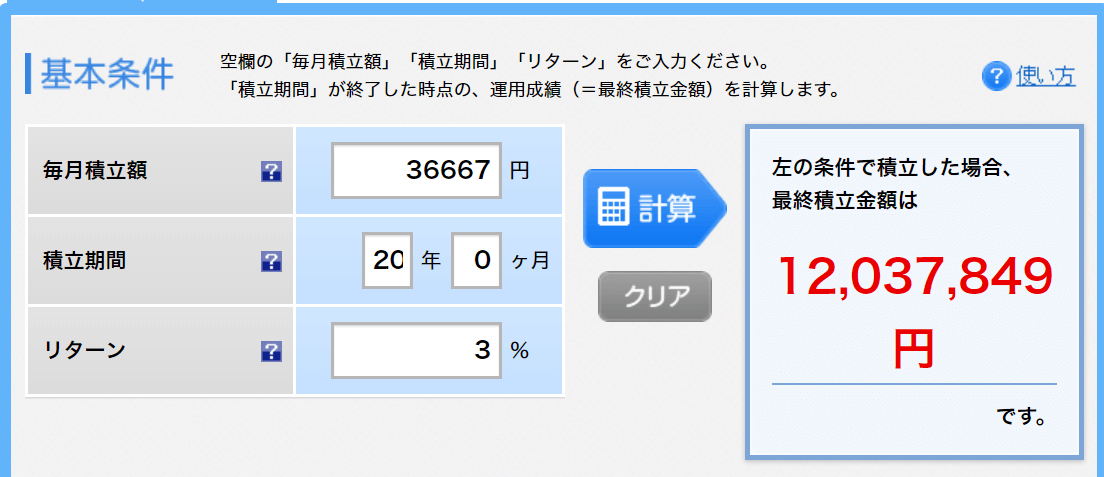

+で、その間に積み立てる投資信託の36,667円を計算してみます。

配当が無いもので、こちらも年間3%運用の想定です。

こちらの結果は、20年間で

12,037,849円(=元本8,800,080円+利益3,237,769円)

の金額になる想定です。

そのうち利益分の3,237,769円から税金の20.315%(657,752円)を引かれたとすると

11,380,097円

が手元に残るイメージですね。

この段階での合計が「つみニー10,943,291円」+「投信積立11,380,097円」で

22,323,388円

になるシミュレーション結果になりました。

残りの15年の投資信託の試算

では、残りの15年を投資信託でここまでのお金(22,323,388円)を元本にしつつさらに毎月7万円積み立てて3%運用できたらどうなるか続けてみたいと思います。

シミュレーションは以下のサイトを使用しています。

アセットマネジメントOne 資産運用かんたんシミュレーション

結果から書きますと、

50,873,165円(5,087万3,165円)

(元本22,323,388円+新規積立元本12,600,000円+利益15,949,777円)となりました。

小規模企業共済同様利益確定するとして利益分から税金20.315%(3,240,197円)を引かれると

47,632,968円

がトータル35年後に税引き後で手元に残るイメージです。

最後の15年だけでも5%で運用出来た場合はいくらになるか

つみたてnisa+投資信託が20年で22,323,388円

+それらを元本にしつつ残り15年月7万円つみたてて5%運用できたら

65,888,098円(元本22,323,388円+積立元本12,600,000円+利益)

投資信託利益(30,964,710円)に対する税金(6,290,480円)を引いた合計は

59,597,618円

最後の15年だけでも7%で運用出来た場合はいくらになるか

つみたてnisa+投資信託が20年で22,323,388円

+それらを元本にしつつ残り15年月7万円つみたてて7%運用できたら

85,775,852円(元本22,323,388円+積立元本12,600,000円+利益)

投資信託利益(50,852,464円)に対する税金(10,330,678円)を引いた合計は

75,445,174円

※ちなみに小規模企業共済の課税に条件を合わせるために売却した体で利益から税金を引いてますが、売却しないで保有し続ければ税金を引かない数字のままで、なおかつ毎年の利回り+αの取り崩しだけで食べていくことも可能かもしれません。

全期間6.4%で運用出来た場合はいくらになるか

ここまでは最初の20年間は年率平均3%で残りの期間を3%,5%,7%のシミュレーションで数字をお出ししました。

ここではさらに全世界株式(オールカントリー)の過去30年の平均年率リターンである6.4%で35年間回せた場合の数字もお出ししておきます。

現時点では(全世界株式インデックスのリターン)が30年平均リターンは7.3%ほどですが、控えめな数字として6.4%でやっていければと思います。

ここまでにお出しした投資のシミュレーションは3~5%でやってきましたので割と想定リターン抑えめのケースと思って頂いてもいいかもしれません。

シミュレーション結果としましてはずばり、

・つみたてNISA(月33,333円)が20年で16,152,510円

・投資信託積立(月36,667円)が20年で17,768,100円(元本88,00,080円+利益8,968,020円)

→ここまでと同様に一度全額利益確定して税金を引いたとすると15,946,247円の手残り

・上記の合計金額(32,098,757円)を元本にしつつ、7万円を追加で積立し続けて残り15年6.4%で運用できたら15年で

104,688,057円(1億468万8057円)

になる計算結果でした。

仮に利益分(59,989,300円)から税金(12,186,826円)を引くと

92,501,231円

がトータル35年後に手元に残るということですね。

35年間も毎月7万円積み立て続けることができれば過去30年から期待できるリターンとしては平均的にこれだけの金額になりえるということですね..(^^;!!

まとめ

ということで、今一度数字をまとめますと以下のような結果でした。

【小規模企業共済 / 35年間毎月7万円つみたて / 税引き後】

・課税所得300万・・・40,058,000円

・課税所得500万・・・43,061,000円

・課税所得700万・・・43,113,500円

【積立NISA+投資信託 / 35年間7万円積立 / 税引き後】

・20年間3%+15年間3%・・・47,632,968円

・20年間3%+15年間5%・・・59,597,618円

・20年間3%+15年間7%・・・75,445,174円

・20年間6.4%+15年間6.4%・・・92,501,231円

ちょっと気になってやってみた計算でしたが、課税所得700万円のひとが小規模企業共済に毎月7万円もかけても35年間年間平均年率3%の投資信託運用にも勝てないという結果となりました。

やはり小規模企業共済は利回りが20年以降出なくなってしまうという面が結果としては弱く見えてしまいましたね。さらに他のデメリットも目についてしまいます。

ただし、投資信託運用の場合は大きく減る可能性も少なからずありますので、パフォーマンスはなんともいえません。

しかし何かあったら途中で売ってすぐに現金化することができるというのは大きな強みともいえます。

また、小規模企業共済は物価スライドといういわゆる物価が上がっていくことに対する対応がありませんので、長期的には投資信託のほうが強い場合もあるという見方もできます。

お金が余っていれば節税策もnisaもお得なものは全部やるのがいいですが、

「限られたお金の中で全部しかも全額で」やるのは現実的ではないですよね。

どうポートフォリオを組むかは資産運用のスタイルにもよりますが、個人的には投資に偏重させつつ分散させておくのがやはり無難なのかなという考えです。

フリーランスができる節税策(僕がやっているものなど)や投資時の資産運用の比率の考え方などについてはこちらでまとめていますので併せてご一読くださいませ。

数字ばかりで読む気が失せそうだったかと思いますが、最後までお付き合いいただきありがとうございました。

この記事が、あなたの節税&運用ライフの一助になりましたら大変幸いです。