この記事を読んでくださっているあなたはきっと、つみたてNISAが気になりつつこのように思って始められていなかったりしませんか?

確かに大事なお金のことですし、実際良くわからない段階では始める気にならないですよね。

僕も始める前はこういった不安を持っていましたが、YouTubeや本などでいろいろなお金に詳しい人たちの見識に触れたりお金の運用もバリバリやってるファイナンシャルプランナーに話を聞いた結果、僕はこのように考えるようになり2018年の8月頃にNISAの口座を開設しました。

・なんか損しそうで怖い

↪︎損をする可能性もありますが、預貯金だけよりローリスクなケースがあるかも。

・増えてもちょっと増えるくらいでしょ?

↪︎20年後には倍以上に増える可能性も少なからず見込めるかも。

・積み立てるお金がない

↪︎月々100円からでも始められるしとりあえず始めようかな。

・忙しくてほったらかしにするのが怖い

↪︎できれば20年間ほったらかしがいいのかぁ。

これらの理由はこの記事を読み進めて頂ければお分り頂けるかと思います。

そして結論ですが、僕がつみたてNISAを始めた最大の理由はズバリこちらでした。

・学資保険代わりに子供の学資として

その理由も含めてこの記事では以下について書いていきたいと思います。

✔︎つみたてNISAとは何か

✔︎僕がつみたてNISAを始めた理由

✔︎メリットとデメリット

リスクやデメリットも把握した上であなたにあった資産形成の方法だなと思えたら導入されると良いかなと思いますので、この記事ではしっかり触れていければと思います。

つみたてNISAについて既によくご存知の方は、こんな記事もありますのでよろしければご一読くださいませ。

また、YouTubeでは始めて1年間でどのくらい増えたかについての動画もお出ししていますので、併せてご参考にして頂ければますます成功率は上がるかなと思います^^

そもそもつみたてNISAって何?

2018年1月から始まったつみたてNISAは、国を挙げて推し進めている非常にお得度の高い資産運用の後押しをしてくれる「NISA」という制度の一つです。

2018年1月から始まったつみたてNISAは、国を挙げて推し進めている非常にお得度の高い資産運用の後押しをしてくれる「NISA」という制度の一つです。

購入後値上がりした投資信託を売った際に、儲けた分に本来かかるはずの税金(20.315%)がつみたてNISAでは20年間非課税になります。

他にも普通のNISA(一般NISA)やジュニアNISAがありまして、それぞれの違いはざっくりこんな感じです。

※一人につき、どれか一つしか開設することができません。

※一人につき、どれか一つしか開設することができません。

大きな資金を扱える人は普通のNISAのほうが効果的な場合もありますし、株も含めて子供のために積み立てつつ資産を残しておきたいという方はジュニアNISAのほうが合っている場合もあるかと思います。

学資保険の代わりにつみたてNISAを始めた理由

2016年に1人目の子供が生まれてから子供の学資保険どうする?みたいな話を奥さんとしていたのですが、当時はつみたてNISAも始まっていなかったので「学資保険」しか選択肢を知りませんでした。

2016年に1人目の子供が生まれてから子供の学資保険どうする?みたいな話を奥さんとしていたのですが、当時はつみたてNISAも始まっていなかったので「学資保険」しか選択肢を知りませんでした。

しかし、僕は特に理由はありませんでしたが

「学資保険よりは貯金か株式投資とかのほうがいいんじゃない?」派だったので学資に関しては結局特に最近まで何もしていませんでした。

そんな中、2018年1月につみたてNISA制度が始まり2019年には2人目も生まれたことで再びリアルに考えなければいけない機会がやってきました。

学資保険を選ばなかった1番の理由

学資保険を選ばなかった1番の理由ですが、お金に詳しい人たちの意見を学ぶ中で、基本的にオススメされていなかったからということが大きかったです。

もちろん、ただすごい人たちが言っていたから鵜呑みにしたということではなく、実際にシミュレーションをしてみたところ、特にトータルで増える金額において尋常じゃない期待値の差があります。

とある学資保険のサイトに載っていた契約例を引き合いに出して比べてみたいと思います。

・とある学資保険の場合

月々払込8,916円

(払込期間18年 払込保険料総額1,925,856円)

→受け取れる学資金は総額200万円

この契約例では、18年間トータルで8万円増える想定でした。

(受け取り総額200万-払込総額約192万)

これは、18年間で約4%増えたということになります。

仮に10年で多めに掛けた契約例でも、10年間で増えるのは7%ほどのようでした。

これらが1年あたりに何%増えたか?と計算すると、年間利回り0.2%とか0.7%ですね。

・つみたてNISAの場合

今度はつみたてNISAでシミュレーションしてみましょう。

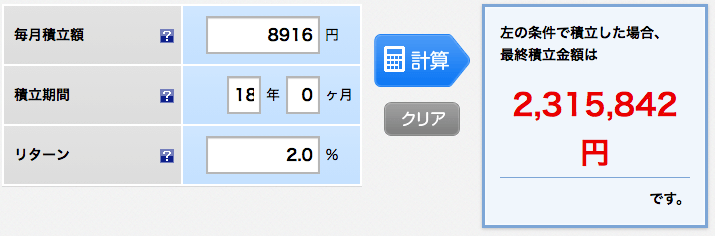

投資信託での期待値としては低いと言える年間平均利回り2%で計算するとこうなります。

学資保険の例と同じ額8,916円を同じく18年間掛け続けたシミュレーションでして、払込総額から42万円ほど増える計算になります。

学資保険の例と同じ額8,916円を同じく18年間掛け続けたシミュレーションでして、払込総額から42万円ほど増える計算になります。

これはおよそ20%ほど増えている計算です。

※投資信託の一般的な期待値と言われている年間利回り4~6%の運用かそれ以上ならさらに増えるということになります。

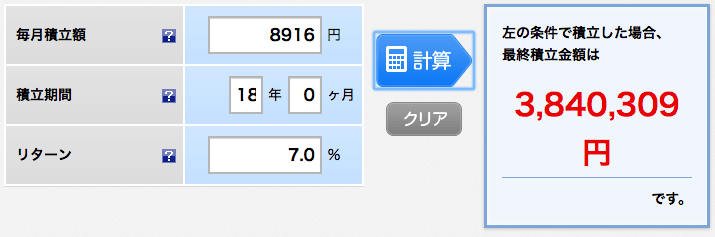

参考までに月8,916円で年間平均利回り7%で運用できた場合のシミュレーション画像を貼っておきますね。

もう一度書きますが、学資保険なら同じ条件でもらえるのは200万円です。

このような計算の結果、トータルで増える額が多い方がいいなとつみたてNISAで学資を作ることに決めました。

もちろん学資保険について批判的かといわれると、僕は詳しくわかっていないので否定をするつもりはありません。

学資保険の、子供の学業の段階に応じていくらかずつもらえる仕組みは性格や家庭の状況によっては利点なこともあるかと思いますし、超極端な話(不適切かもしれませんが)掛け始めて契約者がすぐに亡くなってしまった場合は以後の払込がいらなかったりするようなので、どちらを選ぶかはそれぞれの選択次第なのかなと思っています。

僕の場合は、今のところ割と健康なので51歳になるまでの20年ほどは無事でいられるという方に賭けて、より増える見込みのあるつみたてNISAにしたという感じです。

さらに掛け額の変更が楽なのと、月々の掛け金が大きくなるとその分増えた際には税金的にさらにお得になるのも決め手の一つです。

もちろん、18年後か20年後かに売りたい時になって大暴落していたらつみたてNISAは元値を割る可能性もありますので、可能性を見始めたらどちらもキリがないという面もあるのは忘れないようにしたいですね。

ちなみにiDeCoも似たような制度と思われる方もいますが、大きく違います。

僕的な運用の目的としては、

つみたてNISA・・・学資

iDeCo・・・老後資金&節税という感じです。

【メリットとデメリット】

上述させて頂いた「学資保険ではなくつみたてNISAにした1番の理由」は前提としてありますが、これらのメリットも大きな決め手になりました。

上述させて頂いた「学資保険ではなくつみたてNISAにした1番の理由」は前提としてありますが、これらのメリットも大きな決め手になりました。

・20年間も非課税なので着実に資産形成できる

・ドルコスト平均法で低リスク

・貯金だけではインフレリスクに弱いので対策として

・自動でやってくれるので放置で楽チン

・いつでも売って引き出すことができる

フリーランス映像クリエイターとして独立以降、気になった運用方法を試してきた僕からすると、ほったらかしでどんなに利益が出ても税金がかからない「つみたてNISA」という制度は子供がいない人にとってもうってつけだなと常々思っています。

それぞれ、順番にご紹介させて頂きます。

メリット

20年間も非課税

つみたてを開始してから20年間も利益に対して非課税というのは本当にすごいことです。

何処かのタイミングで売り払ってしまったとしても、20年後にまとめて売り払ったとしても本来払うはずだった20%の税金がかかりませんので、超お得です。

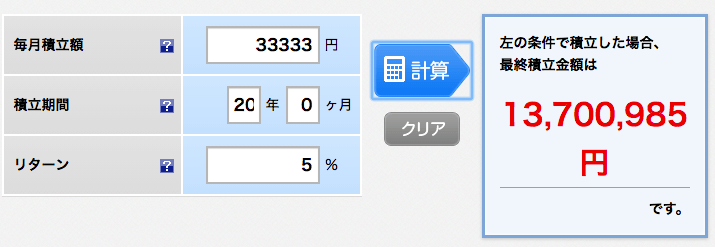

仮に20年間毎年上限の40万円(月々33,333円)の合計800万円を積み立てたとして、平均5%の年間利回りで行けたという想定でシミュレーションしてみます。

楽天証券【積立かんたんシミュレーション】より

楽天証券【積立かんたんシミュレーション】より

すると、最終的に手元にできるのが画像のように1,370万円になる想定です。

元本が800万円なので利益の570万円に対してかかるはずだった約114万円の税金がかからなくなります。

(あくまでも平均年間利回り5%で運用できた場合です)

114万円というと最新のパソコン環境を揃えてもお釣りが来ちゃいますよね。

ちなみに、投資信託の平均的な利回りについてはこれまでの20年間の傾向から割り出された推測などの情報もありまして、商品によってだいぶ幅はありつつもだいたい3~9%くらいの年間平均利回りが期待できるようです。

たったの数%か。。と思うかもしれませんが本当にあなどれませんよ!

さらに言えば大手銀行の普通預金の年間の金利なんて0.001%ですからね(^◇^;)

平均利回り参照外部記事 :

「積立NISAの平均利回りは?どれくらい儲かるのかFPが徹底解説」

ドルコスト平均法で低リスク

つみたてNISAは基本は毎月定額で買っていきますので相場が下がっている時にはたくさん買えて、相場が上がっている時には少しの購入で抑えることができます。

※ドルコスト平均法とは

値段の上下を気にせずとにかく定期的に積み立て購入を続けることで、よりリスクを抑えつつ資産を増やしやすくする買い方です。

イメージがわかなければ、こちらの記事でイメージを作りつつ触れていますのでご存知なければぜひご一読くださいませ。

これを20年かけて長期的に行うことで、安値では多く買うことができて、高値では少数の購入で抑えられるので平均取得価格を安定的に低く保つことができリスクが非常に低くなってきます。

怖い点を挙げるとすると、20年後もしくは売りたいタイミングで相場が死ぬほど暴落している場合などでしょうか。

この仕組みを利用してでもないですが、お試しで「ワン株」という株式の取引方法も企画的にチャレンジしています。

預貯金だけではインフレリスクに弱いので対策として

インフレリスクとは、物価が上昇することで預貯金の実質的な価値が下がってしまうことです。

例として、100万円の貯金が有ったら現時点で税込10万円のものが10個買えますが、

仮に物価上昇や増税などで同じものを買うために必要なお金が12万円になってしまったら8.3個しか買えなくなります。

これは実質20%近く預貯金の価値が下がったことになりますよね。

運用しないで全額日本円で持つということは、全額日本円に投資していることとほぼ同意なので、そういったリスクに備えておくためにも分散して少しでも増やすような努力をしておくべきだと考えています。

もちろん減るリスクもありますが、預貯金だけで20年後に20%以上の目減りのリスクよりは、つみたてNISAのドルコスト平均法&非課税の効果で1.2~2倍ほどに増える可能性の方が高いなと個人的には思っています。

自動でやってくれるので放置で楽チン

一度設定してしまえば、あとは毎月勝手に口座振り替えなどの引き落としで積立してくれます。

なので、変に支払いや証券会社へのお金の移管で手を煩わせることもありません。

もちろん振込手数料などもかかりません。

さらにいえば、勝手にやってもらうことで興味が薄れてきて、相場のチェックなどで無駄な時間を消耗しなくて済むという良い点も挙げられます笑

クリエイター業をしながらも、株式や暗号通貨など実際にいろいろと投資の経験をしたことがあるのですが、値段が大きく上がったり、大きく下がったりすると相場が気になってしまい作業が手につかなくなったりします汗

いつでも売って引き出すことができる

普通のNISAでもいつでも売れますが、ジュニアNISAは18年間は売ることができません。

学資として考えた場合には、この20年間非課税の中で売り買いできるというのは非常に身軽なので大きなメリットの一つだと思います。

僕は学資用としてつみたてNISAを運用していますので、仮に高校入学や大学入学などで大きなお金が必要になっても、そこで利益確定して払い込みに使うという使い方ができます。

もちろんこれは人それぞれで、住宅の購入資金や旅行資金などの目的に応じて運用して引き出す想定をされると良いのかなと思います

厳選された投資信託なので安心度UP

つみたてNISAで扱われる投資信託は数千もあるものの中から厳選されたものばかりなので、いわゆるボッタクリ投資信託みたいなものに当たることは無いので安心。

そんな厳選された中から、さらにプロたちが共通してオススメしている商品をご紹介する記事も近々作成します。

余剰資金(投資に使える最悪無くなってもいいお金)が少なくてもOK

つみたてNISAでは、お金に余裕があるならMAXでいれるのがベストだと思っていますが、100円からでも積み立てることが可能です。

少額でやること自体はちょっともったいないなと思いますが、投資に使えるお金が少ない状況でも「投資」という文化に低リスクで参入することができます。

何事も始めてみないと広がっていかないですので、その機会としてもいい機会なのかなと思っています。

デメリット

対象商品が限定されている

つみたてNISAでは、金融庁が定めた基準を満たす投資信託とETFが対象商品です。

もし、知識がついてきて欲しい株式などが出てきてもつみたてNISAの枠組みの中では買うことはできませんのでご注意ください。

逆に言えば選びやすいとも言えますので、考え方次第ですね笑

損益通算できない(普通のNISA、つみたてNISAともに)

損益通算とは、利益と損失を相殺して節税することができる仕組みです。

損益通算とは?

例えば、以下のようなケースの場合について考えてみます。

A証券でNISA口座以外で株式や投資信託を売り買いして10万円の利益

B証券のNISA口座以外で株式や投資信託を売り買いして10万円の損失

A+Bは儲けは0なので税金は発生しません。

しかし、

A証券のNISA口座以外で株式や投資信託を売り買いして10万円の利益

B証券のNISA口座で株式や投資信託を売り買いして10万円の損失

のケースでは損益通算ができないためNISA口座の損失を引けず、一般口座の10万円の利益に対して税金がかかります。

これに関しては、そもそもつみたてNISAは20年後まで事情がなければ売らずひたすらつみたてするのがベストだと言われていますので売ることなくつみたてし続ければこの懸念は関係なくなるのかなと思います。

繰越控除ができない

こちらもNISA口座で売らなければあまり関係ないですが、

繰越控除とはその年の損失を翌年以降の所得と合わせて計算して節税することができる制度です。

例えば、以下のようなケースの場合について考えてみます。A証券でNISA口座以外で株式や投資信託を売り買いして去年に50万円の損失、

今年に100万円の利益があった場合

合わせた利益は100-50で50万円になります。なので、50万円に対しての税金を払うだけで済むのがこの制度です。しかし、NISA口座では損益通算ができないためNISA口座で損失が出てしまい、一般口座で利益が出てもNISAの損失を引くことができない利益に対して税金がかかります。

当然減る可能性もある

ドルコスト平均法で20年もかけて買うため、リスクはかなり低いとは言え、20年後売るときにドンっと相場が激下りしていたら元値を割り込む可能性ももちろんあります。

過去のケースから想定される一番最悪の下落幅は積立金の半額ほどになるようです。

売るタイミングでこのような状況であれば、可能なら売らずにそのまま積立続けるという選択もありかもしれません。

相場というのは基本的には急劇に下がるとすぐに反発して戻ってくるものだからです。

まとめ

個人的には、長期間何があっても売らないようにこつこつと貯めていけば、デメリットよりはメリットが勝るなと思っています。

どれだけ評価額が下がっても売らないのを基本にしていければ非課税枠が一番多いのもあいまって比較的高確率でいい具合にお金に働いてもらえるんじゃ無いでしょうか。

もちろん元値を割り込む可能性もありますので、そこら辺の事情やお財布事情、将来設計も含めた上でぜひご検討されてみてください。

投資や運用と聞くと身構えてしまう気持ちを持つかもしれませんが全然やましいものではないので、くだらないトラブルを避けるためにパートナーがいる方はしっかり相談してから始めましょう笑

(僕はもちろんちゃんとしましたよ。)

ぜひ時間を味方に付けてお金に働いてもらう感覚をこの機会に身につけて頂ければと思っています。

こちらの記事では、つみたてNISAで僕が失敗したなと思ったことと、プロたちが共通して勧める投資信託を3つご紹介しています。

大変長くなってしまいましたが、最後までお読み頂きありがとうございました。

この記事が、あなたの資産形成の何かのお力になれましたら大変幸いです。