この記事では、つみたてnisaをする際に

「究極1銘柄しか選べない」

「忙しいから1つだけしか銘柄を持ちたくない」

という状況だったら僕ならこの1銘柄にします。

ということについて、複数同系統の銘柄で比較しつつ理由を解説していきます。

僕は投資歴自体は6年目くらいになるんですが、本当にいろんな投資や投機の手法を試してきまして、現時点でたどり着いた投資スタイルとしては

・メインは超少数の個別株に集中短中長期投資(3銘柄以内)

・一部をインデックス投資(僕のiDeCoと妻の積立NISA込みの口座運用分)

・一部をリスクヘッジ資産へ(今は暗号資産に7%ほど)

という感じになっています。

この手法で始めてから、相場も金融相場で上げ基調なこともあり順調に資産が増えています。

割と「積み立てはS&P500にしとけば問題無し!」みたいな意見も散見されますし、間違ってはいないと思いますが、

もし本当に「つみたてNISAしかやらないで1銘柄しか選べない」となったら僕ならS&P500インデックスのみという選択にはしないかなというところで今回銘柄を選んでいきつつその理由をお伝えしていければと思った次第です。

結論じゃないですが、つみたてnisaを活かす上で20年間フルにほったらかしにすると言う前提で1銘柄選ぶなら、

全世界株式インデックスの投資信託を買います。

バランスファンドは無しなの?

米国一本にするのはナシなの?

ということについても触れつつ

・なんで全世界株式インデックスなのか?

・全世界株式インデックスもいくつかあるけどどの全世界株式インデックスにするのか?

・なんでそれなのか

というところを順に解説しながらで進めていきます。

もし投資にあまり時間を割きたくないということであれば、僕としては今回の情報が一つの最適解になる場合もあるかなと思っていますので、投資判断の一要素として知らずに損をしないためにも是非最後までお読み頂ければ嬉しいです。

ちなみに、つみたてNISAをするなら楽天証券をおすすめしています。

楽天カード決済で月に5万円まで支払えてそれに対して1%ポイントが付くためです。

その1%を再投資し続けたら複利の複利みたいな感じでそれこそ雪だるまシステムの完成です笑

SBIやマネックス証券でも同様にポイントが付きますが、全部使っている身としましては楽天証券が一番見やすく設定などでも迷いづらく、圧倒的に使いやすいです。

なぜ全世界株式インデックスなのか?

まず、なぜ全世界株式でインデックス型の投資信託なのか?ということについてサクッと解説できればと思います。

まず、なぜ全世界株式でインデックス型の投資信託なのか?ということについてサクッと解説できればと思います。

「全世界株式」が良い理由

まず「全世界株式」にしたい理由としては

・市場に則ってれば世界、人類は長期的には生活の向上を目指すため総合的には上がっていくと見込める

・どこの国が落ち目で上り目とかを気にしなくていい

https://www.fsa.go.jp/policy/nisa/20170614-2/17.pdf

と言うのが主な理由です。

超長期ではどこが台頭して没落するかわからない

日本が30年くらい前には世界の時価総額ランキングトップ50の中で32社も占めていたのに今では1社(トヨタ自動車:44位/2021年時点/参照情報はこちら)しかありません。

このように超長期のなかではアメリカとかもどうなるかはわからないですし、中国やインドがアホみたいに伸びる可能性だってゼロじゃないので、世界の株式に丸っと賭けていればそういう心配とかバランスを考えなくていいというがかなり大きいです。

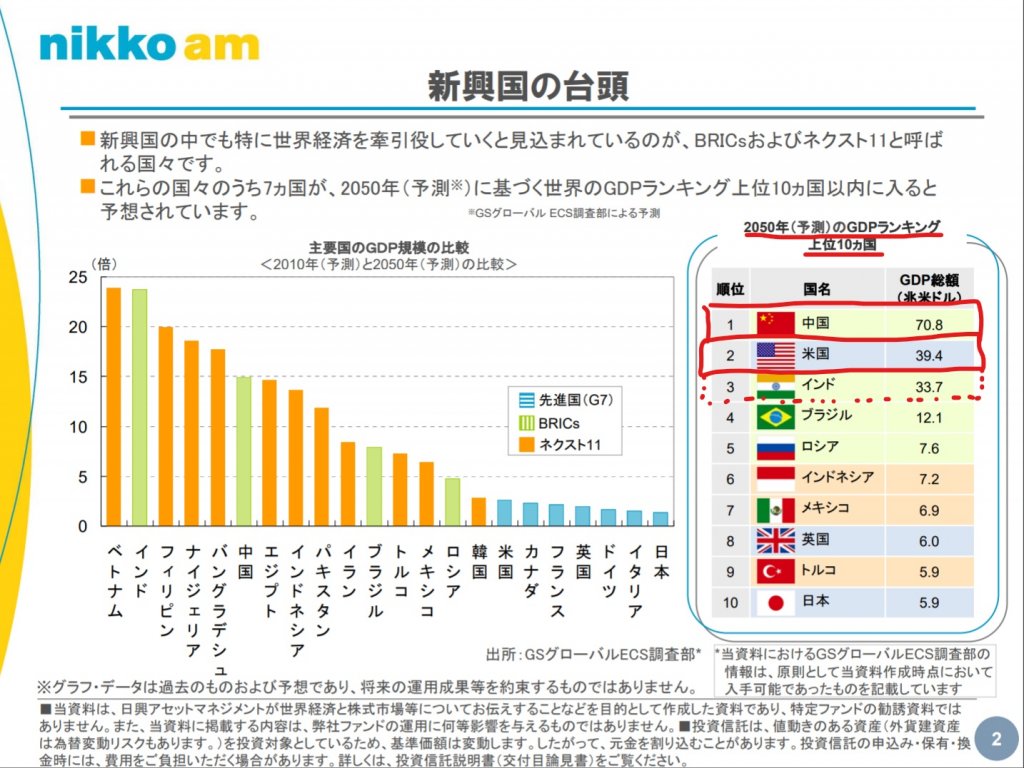

未来のGDP予測

ちなみに、日興アセットマネジメント社が2011年に出してたレポートなんですが、その中では2050年には図のように中国がアメリカにGDPでかなりの差をつける(赤枠部分)んじゃないかと見られていたりもします。

※日興アセットマネジメント社 変わる世界の勢力図「新興国の台頭」より

※日興アセットマネジメント社 変わる世界の勢力図「新興国の台頭」より

この図ではインドも地味にアメリカ級になってますね。

GDPが直接株価に影響するわけでもないらしいのですが市場規模の広がりと人口の増加が与える革新の可能性向上の影響は小さくないと考えます。

ただ、日本経済研究センターというところが2019年末に出している2060年の世界及び日本経済の行方というレポートの中の「40年後のGDP規模の予測」ではアメリカ首位でそれに中国とインドが並ぼうかと言う感じになっています。

日本経済研究センター 2060年の世界および日本経済の行方「GDP規模」より

日本経済研究センター 2060年の世界および日本経済の行方「GDP規模」より

いずれにしても全世界株式インデックスであれば、成長規模に応じて都度都度期待値が高い国への配分が変更されるかと思いますので、全世界インデックスのものにしていれば仮にアメリカが勢いが弱まったとしても運用資産においては大きダメージはないかなというところです。

インデックスが良い理由

次に、なぜインデックスがいいのかということについては、

・アクティブファンドよりもコストが安い

・アクティブファンドよりも平均的にはパフォーマンスがすぐれてる

ということが挙げられます。

これについては非常に長くなってしまうことと、より詳しく解説されている書籍がありますので、この内容について深く知りたいようでしたら「投資の大原則」という本を読まれるといろんな知識が併せて得ることができるのでオススメです。

ちなみに「インデックスファンド」というのは市場平均と同じような動きを目指す運用方法のことで、

「アクティブファンド」はファンドマネージャー(運用を担当する人みたいな感じ)が、その人なりが利益を出すために独自の銘柄選択や資産配分で市場平均を上回ることを目指す運用方法のことです。

バランス型ファンドにしない理由

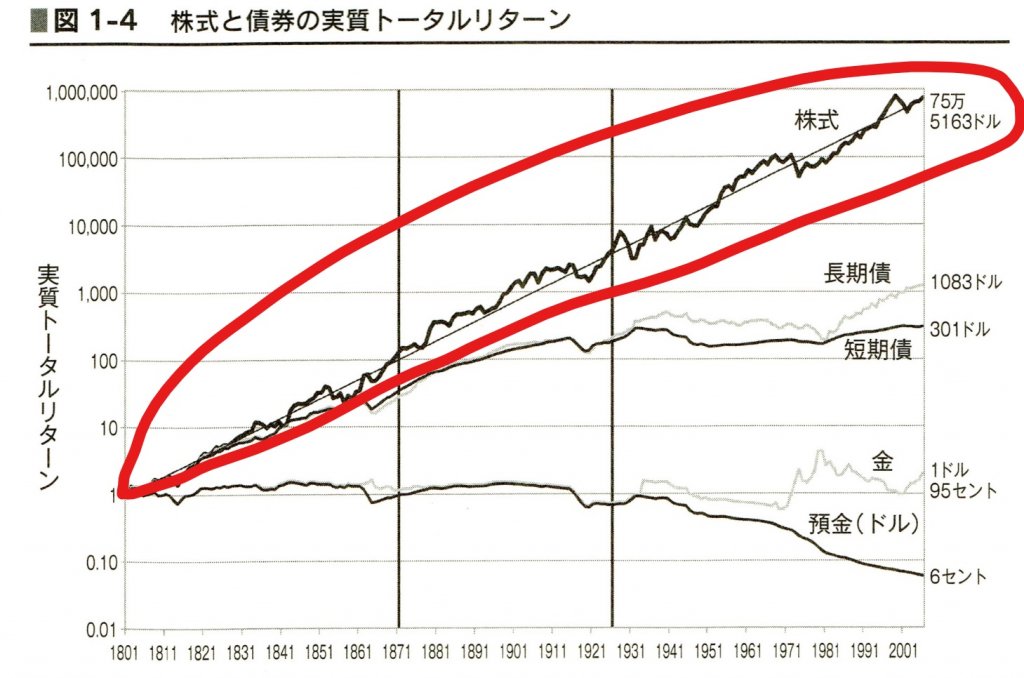

そして「なぜバランス型ファンドではなく株式のみのファンドなのか」については、

超長期なので、

っていうのは僕も考えたんですが、長期で見た場合他の債券や金と言った資産クラスと比べて株式のほうが圧倒的に期待値が高いので変に混ぜなくていいんじゃないかということが理由として大きいです。

なんでそう考えるかですが、投資界隈では著名なジェレミー・シーゲル教授という方の「株式投資」という本の中で各資産別で1802年から2001年にかけて一番上がったのはどの失算クラスだったのかというデータがありまして、図を見ると一目瞭然なんですがぶっちぎりで株式でした。

※ジェレミーシーゲル著「株式投資 第4版」より

※ジェレミーシーゲル著「株式投資 第4版」より

今後もこれがつづくかはわかりませんが先ほども書いたように人類は長期的には生活の向上を目指すはずという性質に期待を込めて、

個人的には「超長期でもちつつ」「利益が非課税」というつみたてNISAの性質を最高に活かすならバランスファンドよりも株式インデックスだけを選ぶのが論理的かなと思っています。

さらに、特に若いうちであれば債券が3分の1とか4分の1とか入ってる商品は債券比率が多すぎるのが好ましくないのかなと「ライフサイクル投資術」という本を読んで強く思いました。

この本は株式比率と安全資産の比率を引退時期までにどうしていくかという面で非常に勉強になり、投資をしていく上で早めに読んだ方が良い本だと思います。

あともう一つ付け加えるなら、つみたてnisaでは毎月定額つみたて、すなわちドルコスト平均法で買うことになるんですが、バランス型ファンドだと安定度が高いので値動きが薄くてドルコスト平均法の効果が少し下がっちゃうんじゃないかなと思っていることもあります。

これについては特段検証したわけでもないので、改めて別の記事などで掘り下げようかと思うんですが、長期で定期的に買い付けていくということを考えると、

・それなりに値動きがあってドルコスト平均法の効果が効きつつ

・表面的な期待利回りも高い

というほうがつみたてNISAの性質には合ってるんじゃないかなと考えています。

全世界株式インデックスはどんな銘柄があってどれがいいか

では、全世界株式のインデックス型の投資信託を選ぶのがいいと考える理由についてお伝えしたところで、次に全世界株式インデックスならどんな投資信託があるか、比較に値するものを3つピックアップしましたのでどれが一番良さそうかを比べます。

では、全世界株式のインデックス型の投資信託を選ぶのがいいと考える理由についてお伝えしたところで、次に全世界株式インデックスならどんな投資信託があるか、比較に値するものを3つピックアップしましたのでどれが一番良さそうかを比べます。

(今回は便宜上、楽天証券のつみたてNISAで扱っている商品に絞らせてもらっています)

その1.eMAXIS Slim全世界株式インデックス

まず、1つめにemaxis slim全世界株式の投資信託です。

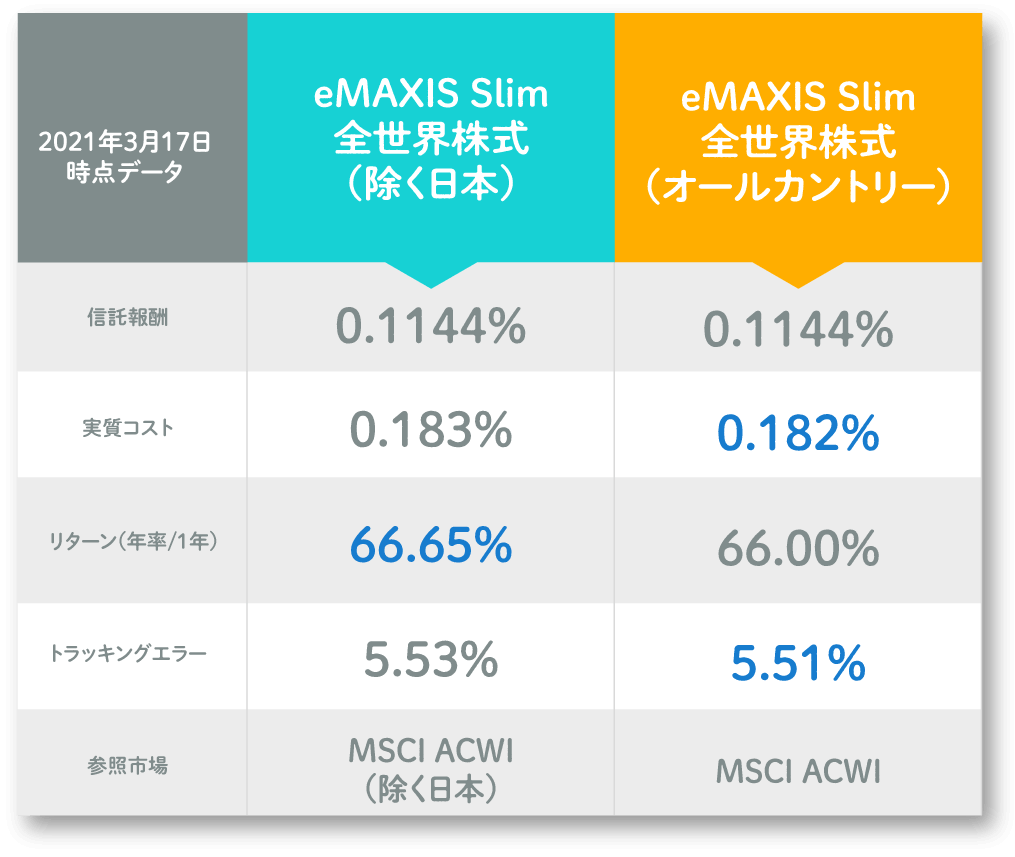

これには、(除く日本)というものと(オールカントリー)と言うものがありますので、まずこの中ではどっちが良さそうか比較します。

データを拾ってきて僕が作成した図ですが、この図を見る限りはかなり接戦です。

データを拾ってきて僕が作成した図ですが、この図を見る限りはかなり接戦です。

ちなみに、買い付けランキングではオールカントリーの方が人気が高く必然的に純資産額でも「オールカントリー」のほうが多くなっています。

※図中の実質コストについて

投資信託のコストには「隠れコスト」というものを含む「実質コスト」というものがありまして、今回はZAi ONLINEさんの記事を参照しています。

※ZAi ONLINE 「投資信託コスト比較ランキング!信託報酬・実質コストが最も安いファンドは?」参照

※2021年2月時点情報

リターンは「オールカントリー」の方が0.65%低くなっていますね。

トラッキングエラーの値を見てみると0.02%オールカントリーの方が低くなっています。

※投資信託ではトラッキングエラーの数値が小さい方が優れているとされてます。

ちなみに、myINDEXというサイトでこの2つが連動を目指す「MSCIの除く日本」と「オールカントリー」の過去30年のリターンを確認してみたところ、円換算では以下の数字になっていました。

オールカントリー・・・7.3%(ドルベース8%)

除く日本・・・8.4%(ドルベース9.2%)

※2021年3月17日時点

一応このリターン(円換算)が見れるmyindexのサイトのリンクも貼っておきますね。

MSCI除く日本 / MSCIオールカントリー

手数料もトラッキングエラーも超微差ですので、短期でも長期でも「除く日本」の方が「オールカントリー」より総合的にはいいかもしれません。

※少し前に見た際はオールカントリーの方が良さそうだったのですが、円ベースとドルベースで見てしまっていたようで、ベースを合わせると「除く日本」の方が伸びているようでした。

超長期ではある程度収束していくような気もしますので、どっちにするかというのは好みの世界になるかと思います。※うちは妻の口座と子供のジュニアNISAはオールカントリーにしてます。

その他の代表的な全世界株式インデックスとの比較

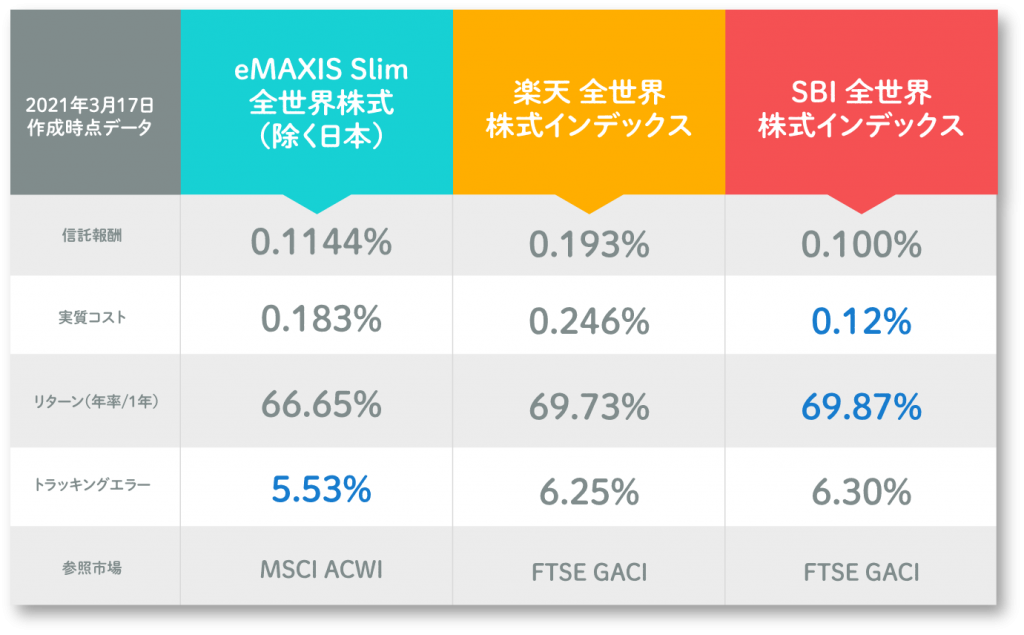

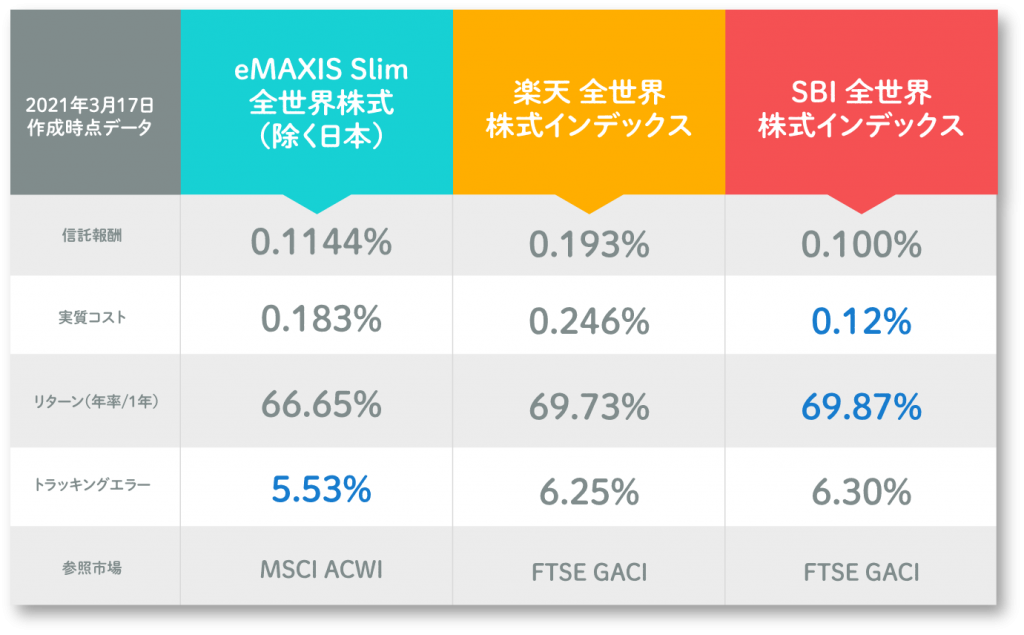

次に先ほどの暫定勝者「eMAXIS Slim 全世界株式(除く日本)」と「楽天・全世界株式インデックスファンド」「SBI・全世界株式インデックスファンド」との比較です。

※各リンクから楽天証券のそれぞれの投資信託ページに飛ぶことができます。

※コストはZAi ONLINEさん参照 / その他数値は楽天証券の各投資信託の数値を参照

※コストはZAi ONLINEさん参照 / その他数値は楽天証券の各投資信託の数値を参照

いずれも数字としては似通っていますが、この表を見る限りはリターン、コストという大きい要素において勝っている「SBI・全世界株式インデックスファンド」に軍配が上がりそうです。

あくまでも現時点(2021/3/17)での数値ではありますが、コストが楽天全世界株式インデックスの半分で、リターンがeMAXIS Slimより3.2%も高いのは強いですね。

2020年の7月ごろに動画で取り上げた際にはeMAXIS Slimが総合的に一番だったのでやはり変動によって少しばらつきが出るようです。

何で同じ全世界株式インデックスなのに数字がかわっちゃうの?

補足として、同じ全世界株式インデックスなのになんで結果が変わっちゃうのよ?っていうことについてです。

この二つの大きな違いはMSCIの指数に連動するかFTSEの指数に連動するかという違いになっています。比較の画像の一番下に書いてあるのがそれぞれのインデックス元ということになります。

この違いがざっくり何かと言いますと、小型株を含むかどうかになっています。

この違いがざっくり何かと言いますと、小型株を含むかどうかになっています。

具体的な違いは以下になります。

MSCI・・・先進国23カ国、新興国23カ国の大型株、中型株のみが対象

FTSE・・・先進国25カ国、新興国23カ国の大型/中型/小型株が対象

2020年7月に調べた時点ではMSCI連動が高くなっていたのですが、信託報酬も値下げ競争で下がっていたり、小型株が伸びてきたためかそこから8か月後の現時点ではFTSE連動の方が高くなっていました。

なので一番心配が薄いやり方としては

「eMAXIS Slim 全世界株式(除く日本)」と

「SBI・全世界株式インデックスファンド」を半分ずつ持っておく

というのが一番後悔を生まないやり方になってくるかもしれません。

しかし、この記事では1本だけに絞るなら何か?ということについて書いていますのであえて絞るのであれば今時点では手数料が低くリターンも高い「SBI・全世界株式インデックスファンド」かなというところです。

まとめ

ということで、もしつみたてnisaに一本しか投資できないなら何にするか?ということに対する僕が考える結論としては、「SBI・全世界株式インデックスファンド」ということになりました。

これなら本当に何の心配もいらず積立設定だけしておけば完全放置で問題ないはずですが、少しでも後悔したくないということであれば「eMAXIS Slim 全世界株式(除く日本)」と「SBI・全世界株式インデックスファンド」を半分ずつ持っておくというのも大いにアリだと思います。

僕は今回の記事を書いてそうしたくなりました笑

そして、さらにこれだけだとつまらないなということであれば個別株とかETFとかを足して楽しんでいくっていうのがいいかなと思います。

もしつみたてnisa以外にもいろいろ組めるのであればS&P500インデックスだけとかでもいいとは思いますが、ベースとなる貯金としてはある程度安定や安心を求めてもいいのかなと思い、

僕の妻のつみたてnisaも始めた当初はS&P500インデックス100%にしてたんですが、数ヶ月程たった段階でつみたてnisa分は全世界株インデックスにして、あとは米国個別株を買ってそっちで収益性を高める形に変更しています。

ちなみにどうでもいいですが、現時点では僕の楽天証券の口座は米国株100%で、マネックス証券でやっているiDeCoは先進国株式インデックスになっています。

iDeCoのリターンなどは毎年YouTubeの方で公開していますのでよろしければご覧頂けますと幸いです^^

一度決めたら変えちゃダメなんてことはありませんので、是非試行錯誤しながらあなたの最適な形が見つかりますよう応援しています。

今後もフリーランスのお金のことや今回のような資産構築において使えそうな情報をお出ししていきますので、まだでしたら是非ブックマークなどをしつつちょくちょく覗いて頂ければと思います。

また、少しでもいいなと思ってもらえましたらSNSでのシェアなども大変励みになりますのでお願いできましたら大変幸いですm(__)m

今回の情報があなたの資産構築の何かしらのお役に立てましたら幸いです。