節税について勉強し始めると「小規模企業共済」「iDeCo」と並んで「経営セーフティ共済(中小企業倒産防止共済制度)」という制度が目につくと思います。

節税について勉強し始めると「小規模企業共済」「iDeCo」と並んで「経営セーフティ共済(中小企業倒産防止共済制度)」という制度が目につくと思います。

この制度については意外と知られていないかもしれない「メリットやデメリット」「投資と比較してどのくらいのリターンがあればどっちが得なのか」などを解説した記事があります。

そして、僕はそのメリットとデメリット、投資リターンとを比較した上で経営セーフティ共済には加入していません。

今回の記事ではその加入していない理由について解説させて頂きます。

主な理由のトピックとしては以下になります。

・解約時のあれこれの面倒を考えると投資のリターンと比べやはり見劣りする

・解約のタイミングを見計らって結局資金拘束が長引く予感がする

・取引先が倒産したらぶっ潰れてしまうような大きな単発取引をしていない

・万一自分が急に死んじゃったときに家族(主に妻)の煩雑な手続きは減らしたい

いろんな節税制度や投資、保険の解約などを体験してきた中でたどり着いた現時点での考えになりますので、何かしらご参考にして頂ければ嬉しいです。

順番に解説していきますので、目次などもご活用の上是非最後までご覧頂けましたら幸いです。

僕が経営セーフティ共済に加入しない理由

では順番に解説していきますね。

前提としまして、僕のように「小規模かつ人を雇わない個人事業主」にはリアルな考え方かと思いますが、

法人で大きく商売をされていたり人をたくさん雇われてる方には経営セーフティ共済は「経費」を扱うものですので受け取り方を含めもっとうまい使い方がある可能性があります。

法人でしたら税理士さんを雇われていることと思いますので、経営セーフティ共済の導入の際のすり合わせに向けて今回の情報を1エッセンスとしてお知りおき頂ければと思います。

解約時のあれこれの面倒と投資のリターンが見合わない

まず理由1つめの解約時のあれこれの面倒と投資のリターンが見合わないについてです

細かい計算については経営セーフティ共済解説の記事をお読み頂ければと思うのですが、節税額と受け取り時に増える税金を計算した結果、解約時にうまく調整しないと節税分が無駄になってなんならマイナスになってしまいました。

(※もちろんこれは条件により大きく変わります。)

なので、普通に運用したほうが

・4年を待たず現金化しやすい

・株などなら税金が20.315%程度で済む

・株であればより増やせる可能性が見込める(もちろん逆も)

などの理由により投資の方が有利だなと個人的には考えています。

もちろん投資ではまずい運用をしてしまうと減ったりする可能性はありますが、そこはいかにいい会社を見つけるか、相場感を勉強して乗れるように経験を積むみたいなところである程度カバーできると考えています。

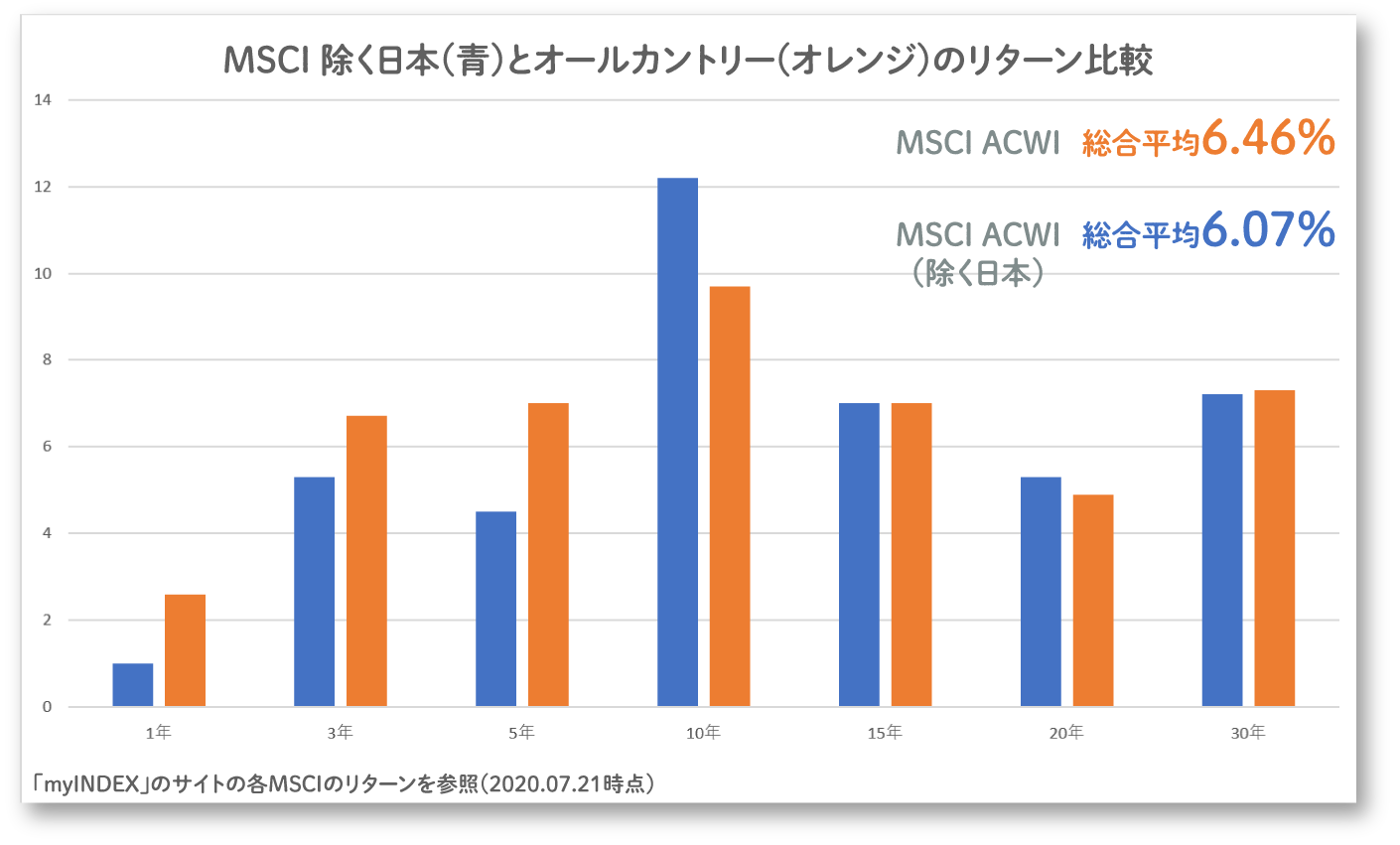

仮に投資信託だとしても全世界のインデックスのものであれば過去30年の成績を見ると、自分で計算したところ年率平均6%ほど出ているようでしたので、そのレベルでは今後も大きくは外れず運用できることが想定されます。

ちなみに6%運用で年ごとの複利運用なら4年で+83万ほどになりまして、さらに投資であればそこから継続しつつ長期的に見れば引き続き伸ばしていくことが大いに期待できます。

ちなみに6%運用で年ごとの複利運用なら4年で+83万ほどになりまして、さらに投資であればそこから継続しつつ長期的に見れば引き続き伸ばしていくことが大いに期待できます。

解約のタイミングを見計らって結局資金拘束が長引く予感がする

次に2つめの解約のタイミングを見計らって結局資金拘束が長引く予感がするについてです。

これも投資に絡むものになりますが、普通に稼げてるときに解約しても節税分が無駄になるだけなので、売上が下がるタイミングやある程度のタイミングを見る必要が出てくることが多いと考えられます。

小規模企業共済でもそうなんですが、やはり資金拘束は個人事業主にとってキャッシュフローの悪化にもつながりますし、リターンと節税できる額で見比べても投資資金が圧迫されるほうが機会損失やお金の取り回しの良さにおいてかなり経営セーフティ共済は不利かなと個人的には考えています。

もちろん超低利率で借りることができるのはメリットなので一時的に持続不可能な売り上げが超上がってしまって経営セーフティ共済の導入に価値を感じられる状況になったら力を発揮してくれそうな気もしています。

取引先が倒産したらぶっ潰れるような大きな単発取引をしていない

次に3つめの理由の取引先が倒産したらぶっ潰れるような大きな単発取引をしていないについてです。

根本的な経営セーフティ共済の意義として、取引先の倒産時のリスクヘッジ&貯金&ついでに経費にみたいなところが大きいと思うんですが、ぶっちゃけ僕の年間の一取引先との金額は100万円とか行ってても150万円とかとなっています。

なので仮にどこかが倒産してしまっても損失は100万円~多くても200万円くらいかなというところで、それくらいならすぐに手元に戻せる自由なお金があった方が良いなと思う次第です。

ちなみに、取引先が倒産したときに10%の実質手数料を払って借りたお金も結局返さないといけないわけなので、だったらより増える見込みのある投資の方がいいのかなという考えです。

※これに関しては勉強の結果考えに変更がありましたら記事に追記なりをさせて頂きます。

これをする上で重要になってくるのは楽天経済圏などの節約手段や収入源の分散などの普段からの取り組みも重要になると思ってまして、そのあたりはこのブログのテーマとして引き続きしっかりお伝えしていければと思っています。

自分の急な不幸に備えて煩雑な手続きをあまり家族に残したくない

最後に、4つめの理由の万一自分が急に死んじゃったときに家族(主に妻)に煩雑な手続きをあまり残したくないについてです。

これはそのままで、割と妻によく言われて確かにそうだよなと思ってるんですが、

妻「小規模企業共済とか投資とかいろいろやるのはいいけど、もしあんたが死んじゃったとき私がわかるようにしといてよね」

って言われるんですよね笑

特に僕みたいに在宅で税理士も雇わず一人でやってる個人事業主には割とリアルな課題だなと思ってまして、家族が葬儀だなんだで疲弊しているときにさらにお金の問題で消耗させるというのはちょっと優しくないかもなと思うことがあります。

なので、今のところは大きな節税としては強制的に長期投資にもなるiDeCoを柱としておけばいいかなと思いつつあります。(小規模企業共済もこれが少しあって解約しています。)

単純にわかるようにしとけばいいとはいえ、税務知識の全くない家族がわかるレベルでもろもろの手続きを書き留めておく手間はそこそこあります。

なので、僕的にはよほど必要に迫られなければリターンや投資との比較を考えると経営セーフティ共済は組み入れなくてもいいかなというところで考えています。

まとめ

というところで僕が経営セーフティ共済に加入していない理由は以上になります。

冒頭でも触れましたが、今回の情報は僕のように「小規模かつ人を雇わない個人事業主」にはリアルな考え方かと思いますが、

法人で大きく商売をされていたり人をたくさん雇われてる方には経営セーフティ共済は「経費」を扱うものですので受け取り方を含めもっとうまい使い方がある可能性があります。

法人でしたら税理士さんを雇われていることと思いますので、経営セーフティ共済の導入の際のすり合わせに向けて今回の情報を1エッセンスとしてお知りおき頂ければと思いますのでご留意ください。

他にも

「付加年金は投資と比較した場合本当にお得なのか」

「国民年金保険料の支払いは2年前納クレカ払いが一番お得なのか」

「文美国保は課税所得いくらからお得になるのか」

など香ばしいトピックを扱っていますので、是非ご一読の上判断材料の一つとしてご活用頂ければ嬉しい限りです。

付加年金に加入しない方が得するケースを考えてみる【自己投資の可能性】

【日本初出?】国民年金保険料2年前納クレカ払いよりお得な常識破りの方法を開発したかもしれません

フリーランスクリエイターの特権『文芸美術国民健康保険』で国保を安く抑える!!年間所得いくらから得するのか計算/比較して算出

僕自身は税理士ではありませんため多少違ったり足りない視点があるかもしれませんが、大筋としてはご参考にして頂けはずですので、あなたが経営セーフティ共済を検討される際に何かしらのお役には立てれば嬉しいかなと思っています。

それではあなたのセーフティな経営を心より応援しております。