今回は、節税手段として

・小規模企業共済(解説記事はこちら)

・iDeCo(解説記事はこちら)

と並んで上げられることが多い経営セーフティ共済(中小企業倒産防止共済)について

メリットとデメリット、個人的に考える使い時などについてまとめています。

経営セーフティ共済は掛けられる額が大きいので、制度をちゃんと知ってやるにしてもやらないにしても有利にするために、または結果的に資金面で不利にならないようにするためにも重要な情報になります。

ちなみに僕は加入していませんが、その理由もまとめていますので今回の記事の情報と併せてご一読頂けましたら幸いです。

では、メリットとデメリットについて解説していきますので目次などもご活用の上是非最後までご覧頂けましたら幸いです。

今回の情報はYouTubeでもお出しさせて頂いていますので、BGM的にお使いいただく場合は以下をご活用下さいませ。

経営セーフティ共済について

では以下の順番で解説させて頂きますね。

・経営セーフティ共済の概要

・メリットとデメリット

・上記に絡めてこの制度の使い時

まず経営セーフティ共済についての概要からサクッと解説していきます。

概要

経営セーフティ共済とは、正式には中小企業倒産防止共済の略で、運営してるのは小規模企業共済と同じく中小機構(独立行政法人中小企業基盤整備機構)になります。

メインとして掲げられた用途としては取引先が突然倒産しちゃった際に、

中小機構に預けてたお金の10倍(入れられるお金が上限800万円なので最大8000万円)までとして、それが即座に借りられる

というものです。

そして「その中小機構に預ける際のお金は全額経費にできるよ」というのが美味いとされています。小規模企業共済と違って「控除」ではありません。

これに関してはデメリットの部分で触れますが、税金支払いの引き延ばしにしかならない場合もありますので使い時には注意が必要です。

この経営セーフティ共済は全体の上限を800万円として月に5000円~最大20万円をかけることができます。

売上 – 経費の「経費」の部分を1年で最大240万円増やすことができるので、

結果として課税所得が減って翌年の税金が安くなるということになります。

これの是非については追って記述していきますね。

加入資格、加入方法

次に、加入資格と加入方法をざっとご紹介していきたいと思います。

加入資格は基本的には以下を満たす人(個人・法人)が対象となります。

・継続して1年以上事業を行っている中小企業者

・最大900人以下の従業員

・資本金が3億以下の会社または個人事業主

従業員数に関しては最大が900人というだけで、多くは300万人以下が条件だったりしますので、もし気になる場合は以下のURLからチェックしてみてください。

加入方法については基本的には商工会議所や中小企業の組合、融資取引のある金融機関の本支店などで行えるようですが、詳しくは以下にURLを貼っておきますのでご必要であればご確認頂ければと思います。

必要書類としては確定申告書や納税証明書その1なんかが必要とのことです。

※僕自身が加入したことがないため言い切れず申し訳ございません。

ではざっと概要をご紹介したところで、重要なメリットとデメリットのご紹介をしていきますね。

経営セーフティ共済のメリットとデメリット

メリットとしては次のものが挙げられます。

メリットとしては次のものが挙げられます。

経営セーフティ共済の4つのメリット

・6万円からMax480万円まで1年で経費にできる

・資金拘束は最大40ヶ月であとは好きに回収できる

・取引先がつぶれたときに掛金の10倍まで無利子で借りられる

・0.9%の利率で任意の貸し付けを受けられる

いずれも重要ですので是非お目通し頂ければ幸いです。それぞれ解説していきますね。

年間6万から480万円まで1年で経費にできる

まず1つめの年間6万から480万円まで1年で経費にできるというものについてです。

これは、毎月の掛け金が月5000円~20万円まで設定できるものを年間に換算した場合の数字になります。

これらを全額経費として入れることができますので、課税所得(所得(売上-経費)-各種控除=課税所得)を下げて翌年の税金を下げることができるということになります。

って思われると思いますが、Max480万円というのは

1年間毎月20万円を掛けて、さらに期末に翌年分の240万円を一括払いする

というやり方で1年で480万円経費にできるというやり方があります。

知らない人は知らない裏技とされているやり方です。

これについては「できない」とか「460万円まで」みたいな情報がありますが、中小機構に問い合わせたところ「そのやり方で480万円行けますよ~^^」という回答を頂いています。

なので

「今年は特需でめちゃくちゃ売り上げが立っちゃったけど翌年は全然売上の見込が立っていないんだよなぁ。。。この課税所得で税金払ったらヤバいなぁ。。」

なんて年などにはカンフル剤的に効く節税方法なんじゃないかなと思っています。

ちなみに、掛け金はもちろん加入後に変更できます。

資金拘束が最大40ヶ月

次に2つめの資金拘束が最大40ヶ月というものについてです。

どういうことかと言いますと、40ヶ月以上掛金を納めていれば解約しても全額受け取れるということになります。

小規模企業共済だと20年掛けていないと任意解約では8割とかに減っちゃいますが、

経営セーフティ共済では3年半(40ヶ月)ということで、インフレリスク(または株式運用に大きく負けるリスク)なんかを考えてもそんなに影響が出ない範囲で全額解約できるので資金拘束という面ではわりと優勢と言えます。

ちなみに、40ヶ月経過して解約して、お金が口座に入金されたら、再びすぐに経営セーフティ共済に再び申し込むことができるとのことでした。

もちろんこれも中小機構に確認済みです。

これ、今は思いついてないですがなんか面白い使い方ができそうな予感がしないですか?笑

具体策が無くて恐縮なんですが、一応情報としてお伝えさせて頂きます。

取引先がつぶれたときに掛金の10倍まで無利子で借りられる

次に3つめの取引先がつぶれたら掛金の10倍まで無利子で借りられるというものについてです。

取引事業者が倒産したことにより売掛金の回収が困難になった場合に、共済金としてこれまでに掛けてきたお金の10倍まで無担保無利子※で借りることができます。

無担保無保証とは言われていますが、

借り入れ後に共済金の借入額の10分の1が払い込んだ掛金から控除されるとのことです。

つまり、800万円それまでに掛金を入れていて、取引先が倒産して8000万円借りないと潰れちゃう場合に8000万円借りたら掛金として入れていた800万円は無かったことになっちゃうということですね。

これも認識が違わないか中小機構に確認しましたがこの認識で問題無いとの回答を得ています。

なので、実質的には10%利息を取られるみたいなイメージになります。

借り入れられる額について、具体的には原則50万円~8000万円で5万円単位の金額になります。

具体的な倒産の定義について詳しくお知りになられたい場合は経営セーフティ共済のページでご確認頂ければと思います。

https://www.smrj.go.jp/kyosai/tkyosai/about/proceed/index.html

ちなみに取引先が倒産した日から6ヶ月を経過しちゃうと共済金の借り入れ手続きができないようなので注意が必要です。

ちょっと気になるのは返済期間ですが、以下となっています。

・5000万円未満の借り入れなら5年

・5000万円以上6500万円未満の借り入れなら 6年

・6500万円以上8000万円以下の借り入れなら7年

6ヶ月間の据え置き期間ののちに、

・5年なら54ヶ月

・6年なら66ヶ月

・7年に該当する共済金なら78ヶ月

で均等に割って毎月返済となるようです。

※期日までに返済が無いと延滞金として14.6%の違約金が課せられてしまうので要注意です。

0.9%の利率で任意の貸し付けを受けられる

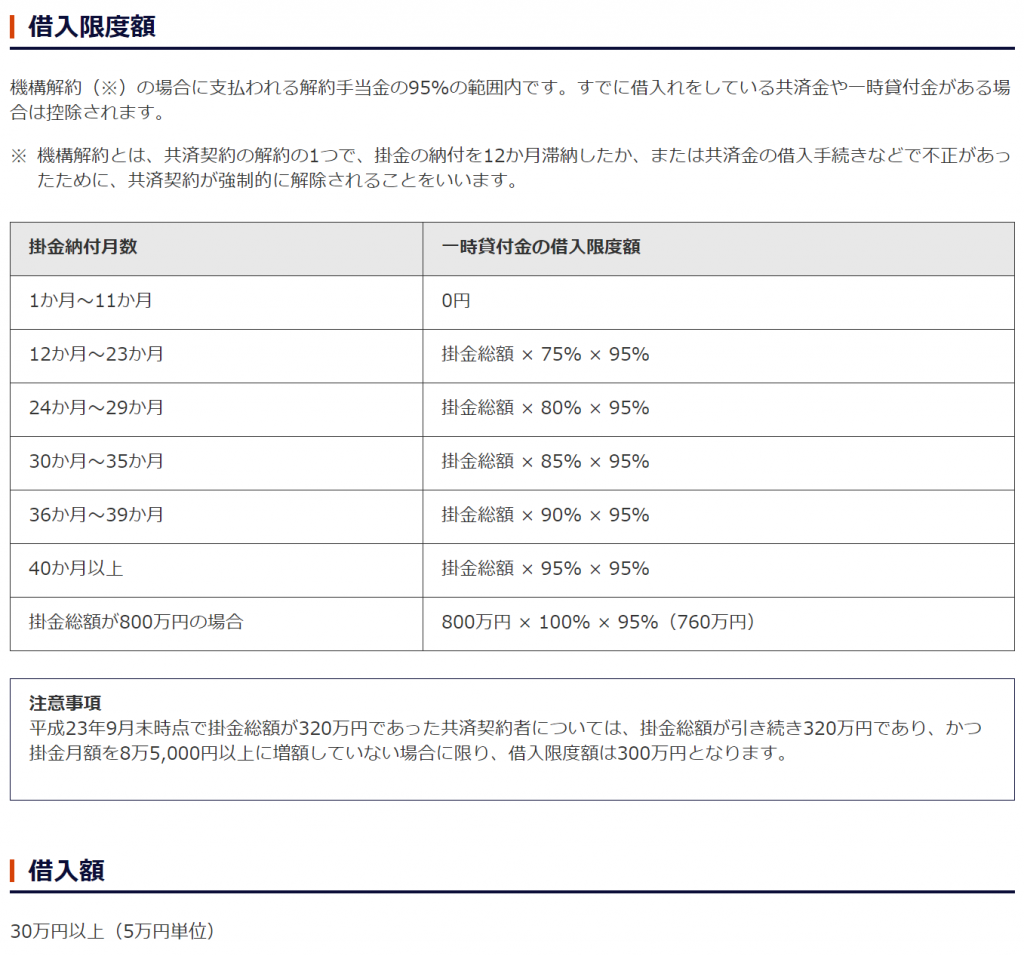

最後のメリットとして4つ目の0.9%の利率で任意の貸し付けを受けられるというものについてです。

これは、共済金として借り入れをする以外にも一時貸付金と言って一時的に借りることができるというものです。

資金拘束はそもそも40ヶ月と長くないですが、その間に

「経営セーフティ共済に入れてたお金があれば、、」

ということもあり得ると思います。

そういう時にはこの制度を使うのも0.9%だったら全然アリかなと思えるくらいの利率ですよね。

具体的に借り入れられる金額は、30万円以上5万円きざみで以下画像の通りとなっています。

わかりづらいのでざっくりまとめますと

・納めた掛金合計の80~90%程度を

・下限30万円から5万円単位で

・利率0.9%で借りられて

・それは1年で返してね

というものです。これも無担保無保証人でいけます。

金利を支払うタイミングは借りるタイミングで一括前払いとなるようです。

100万円借りたら9000円を最初に払うみたいな感じです。普通に激安ですよね。

一応情勢によってこの利率は変動すると記載されてます。

ただし、返済期日までに返済が無いと年14.6%の違約金が課されますのでこれまた要注意です。

次に超重要な4つのデメリットを解説していきます。

経営セーフティ共済の4つのデメリット

デメリットとしては以下の4つが挙げられます。

・増えない

・40ヶ月未満での解約は元本割れ

・取引先が夜逃げの場合は使えない

・受け取り時は雑収入(実質売上)扱い

いずれも重要ですので是非お目通し頂ければ幸いです。それぞれ解説していきますね。

増えない

これは、文字通り運用されたりするわけではないので全く増えないということです。

ただ増えないだけだと説得力がないので、いろいろとシミュレーション結果を見て比較していきます。

少し長いパートになってしまいますが、他の人がやっていない非常に重要な比較をしていますので是非お付き合い頂けましたら幸いです。

【運用した場合】

仮に投資で月々16.7万円で年10%運用で一年ごとの複利での計算をしてみたいと思います。

(※計算しやすいように経営セーフティ共済で元本割れしない同年数の4年やる場合にしたいので4年で800万円になる月16.7万円としています。)

長くなるので計算は省きますが、

4年間の元本800万円に対して10%の年複利運用なら

+142万円の約942万円になります。

ちなみに

・5%運用なら+69万円ほどの元本込み869万円

・20%運用なら+300万円ほどの元本込み1029万円

ほどとなる想定です。(利益確定時には利益に対して20.315%の税金が引かれます)

【経営セーフティ共済の場合】

次に経営セーフティ共済を同じく月16.7万で48ヶ月続けた場合をみてみます。

各種税金をざっくりシミュレーションができるこちらのサイトで行いました。

長くなるので計算は省きますが、以下のようになりました。

【所得1000万円で経営セーフティ共済なしの場合】

・健康保険料と国民年金、所得税、住民税、個人事業税の合計・・・約389万円

【経営セーフティ共済を月々16.7万円、年間200万円ほどで行う場合】

・各種税金の合計・・・約285万円

この経営セーフティ共済分の有無による税金の差額は約104万円となりました。

これを4年間ですので年間の節税額104万円×4で約416万円+αの節税額となります。

※課税所得に関わる細かい変動費としては、0歳~年少までの所得による変動がある保育料、文芸美術国民健康保険などの健保料金が固定になるものをやってるかどうかで大分変わってきます。

今回は国民健保加入のケースで他の青色65万以外の追加の所得控除は考えないこととしています。

運用した場合の計算では、かなり高いといえる年率20%運用でも4年で+300万円でしたので、ここだけを見ると116万円ほど経営セーフティ共済の方が優位に見えます。

再現性を考えると投資で年利20%で回すのは難易度とリスクが高かったりしますので経営セーフティ共済活用のほうが無難とも言えますね。

ただし経営セーフティ共済では受け取りの際に合計掛金の金額がガッツリ超過累進課税に乗っかってくるのを忘れてはいけません。

そこだけ今一度計算したのが以下の数字です。

【所得1000万円のケースで経営セーフティ共済を解約して800万円を受け取るケース】

所得1千万のケースでは税金合計は389万円でしたが受取金の800万円を乗せたところ、

税金合計は745万円と、差額は約292万円になります。

つまり経営セーフティ共済で得た4年間の節税額は415万円ほどだったのに対して、

税金が受け取った際に得した分を超えて292万円になってしまいます。

要は受け取りタイミングを考えないと結果小さくないマイナスになってしまうということですね。

なので、受け取る際には

・累進課税の税率を下げるようにうまく経費や小規模企業共済などの所得控除をコントロールして準備する

・売上が極端に下がった年などに受け取るよう受け取りタイミングを後ろにずらしていく

・(詳しい人の意見をみるにですが)複数会社を運営するなどして会社からの退職金としてもらうことで退職所得としてのあつかいにできて税率をかなり下げられる

というやり方を取る必要があると考えられます。

※3つ目に関しては僕が法人にしたことがないためあまり理解が進んでいないやり方なんですが、法人経営されていて経営セーフティ共済を検討されたい場合は税理士さんなどにこれが可能か一度ご確認頂くのがよろしいかと思います。

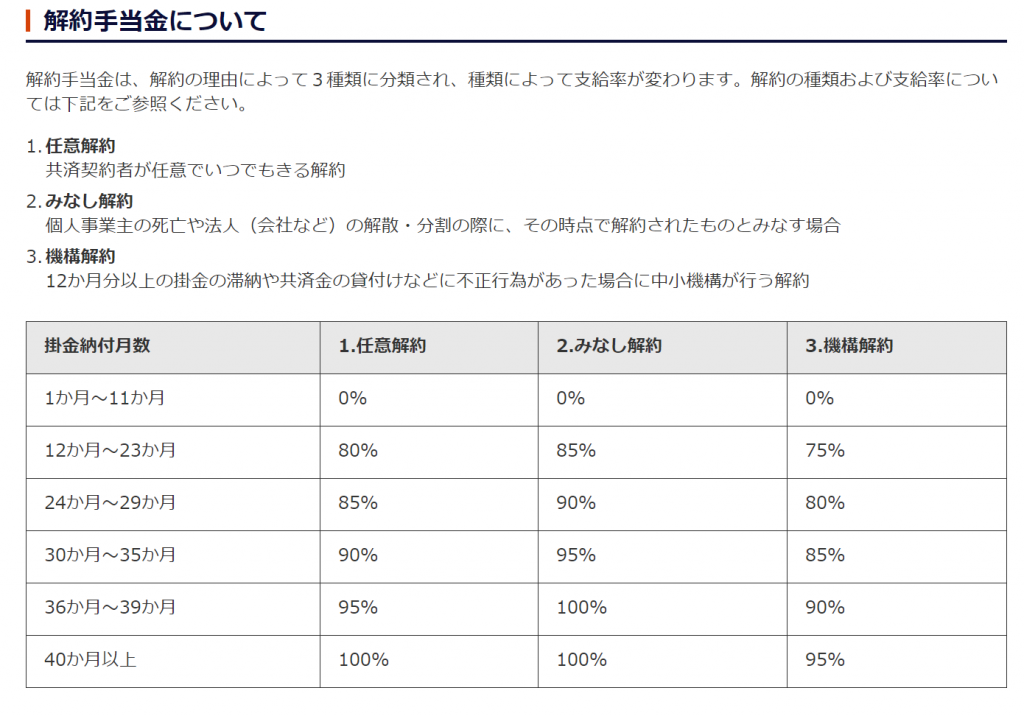

40ヶ月未満での解約は元本割れ

次に2つめの40ヶ月未満での解約は元本割れについてです。

メリットでも軽く触れましたが、掛金を納める期間が40ヶ月に満たないときに解約してしまうと元本割れしてしまいます。

具体的にはヤーメタと言ってやめてしまう40ヶ月未満での任意解約では、以下のようになっています。

1~11ヶ月で掛け捨て

12~23ヶ月で 80%の戻り

24~29ヶ月で85%

30~35ヶ月で90%

36~39ヶ月で95%

それ以外にも、

・死んでしまった場合や法人解散の場合(みなし解約)

・掛け金の滞納や不成行為などで強制解約された場合(機構解約)

のケースで多少異なります。以下画像をご参照下さい。

取引先が夜逃げの場合は共済金制度が使えない

次に3つめの取引先が夜逃げの場合は共済金制度が使えないということについてです。

これは文字通り、夜逃げは倒産に該当しないという定義になっているようなのでもし経営セーフティ共済をやるのであれば、夜逃げしそうな危ない空気の取引先だったりそういう可能性や割合が高い業種だったりという相手とは大きい取引をしないのが得策かなと思います。

夜逃げしそうな人がわかったら苦労しないですけどね笑

これは正直どうしようもないですが一応借りられないケースもあるということでお伝えさせて頂きました。

受け取り時に税制優遇がない

最後に、デメリット4つめの受け取り時に税制優遇がないということについてです。

デメリット一つ目でも軽くお伝えしましたが、これが経営セーフティ共済をやる上で結構懸念される点だと思います。

具体的には、受け取り時に雑収入としてカウントされ、実質的に事業所得に含まれます。

デメリット一つ目の増えないという問題でも詳しく計算しましたが、やり方とかタイミングを考えないと直で売り上げに加算されてしまうので超過累進課税の税率が上がって節税分が吹っ飛ぶ可能性があります。

株などの投資による利益であれば分離課税制度なのでどんなに利益を上げても本業による収益の税率は上がらないためなおさら株などで運用したほうがいろいろ都合がいいと個人的には考えています。

まとめ

非常に長くなってしまいましたが、以上が経営セーフティ共済の僕が知りうるメリットとデメリットになります。

今一度羅列しますと

【メリット】

・6万円からMax480万円まで1年で経費にできる

・資金拘束は最大40ヶ月であとは好きに回収できる

・取引先がつぶれたときに掛金の10倍まで無利子で借りられる

・0.9%の利率で任意の貸し付けを受けられる

【デメリット】

・増えない

・40ヶ月未満での解約は元本割れ

・取引先が夜逃げの場合は使えない

・受け取り時は雑収入(実質売上)扱い

経営セーフティ共済は節税について調べるとすぐ出てくる代表格のひとつなので、節税を頑張ろうと意気込んだときに投資知識のない税理士さんなどにオススメされて考え無しに資金を突っ込んでしまうこともあるかと思います。

もちろん税理士さんの提案は色々鑑みて最適解を出してくれてる可能性もあります。

なので相手の投資知識の有無も含めて今回の計算をご参考頂きつつすり合わせて頂くと税理士さんとも気持ちよく付き合えるかもしれませんので是非ご活用頂けましたら幸いです。

※僕はしょせん税金の専門家ではないため、専門家による調整や計算ではもっと違う結果になる可能性もありうると思いますので、是非ご自身でもご計算の上、投資についてはよくお調べになった上で自己責任にて行って頂けましたら幸いです。

今回の情報があなたが経営セーフティ共済を検討される際に何かしらのお役には立てれば大変幸いです。

僕が加入していない理由の記事はこちらになります

<a title=”経営セーフティ共済に加入していない4つの理由【いろいろ計算&経験した上で】” href=”https://inovativeworks.com/keieisafetykyosai/” target=”_blank” rel=”noopener”>経営セーフティ共済に加入していない4つの理由【いろいろ計算&経験した上で】</a>

また、経営セーフティ共済と同列のように語られる小規模企業共済、iDeCoや付加年金などについても投資を交えて検証した記事がございますのでよろしければ併せてご一読頂けましたらお役に立てる点があるかなと思います。

フリーランスの最強の退職金&節税対策、小規模企業共済とは?メリットとデメリット

最強の運用&節税「iDeCo(個人型確定拠出年金)」とは?メリット・デメリット

※

※ ※

※