最強の運用&節税「iDeCo(個人型確定拠出年金)」とは?メリット・デメリット

最強の運用 & 節税「iDeCo(個人型確定拠出年金)」とは?

「iDeCo(イデコ)」とは

確定拠出年金とは、公的年金だけでは不足する老後の生活資金を作るために創設された国の制度です。確定拠出年金には、企業型と個人型(iDeCo<イデコ>)の2種類があります。

積み立てた年金資産は加入者自らが運用することができ、それらの運用の仕方によって老後に受け取る金額が変わります。また様々な税制優遇が受けられ、運用の成果によっては受取額の大幅アップも期待できます。

ただし自身の運用次第で受取額が目減りする可能性もあるので、運用商品を吟味して長期的に考えていくことが大切です。

カンタンに言いますと、毎月積み立てて老後の資金を機関に運用してもらって年金の積み立てをしましょう!その積み立てには節税効果もあります!

ということです。

こちらで僕がiDeCoで運用している理由と利益、選んだファンドについて書いています。

フリーランスの僕がiDeCoで運用する理由と見込める節税&利益

資格がある年齢、業種は?

日本国内に居住している20歳以上60歳未満で、下記の方が加入できます。

- 自営業者

- 企業年金制度のない企業に勤めている会社員

- 専業主婦

- 企業型確定拠出年金のみの会社員

- 企業年金のある会社員

- 公務員

※国民年金保険料の滞納者、免除者、および60歳以上は加入対象外

どんな節税効果があるの?

掛金拠出時、運用時、受取時のそれぞれで税制優遇が受けられ課税が軽減されるため、資産形成に役立ちます。

具体的には、

- 掛け金の全額が控除

- 運用益に対して全額非課税(通常は20%の課税)

- 受け取り方には分割(年金)受け取り、一括(一時金)受け取り、分割と一括の併用の3種類があり、いずれも税負担を一定額軽減

※分割(年金)の場合は「公的年金等控除」が適用されるため、税負担は一定程度軽減されます。

※一括(一時金)受け取りの場合は「退職所得」とみなされ所得税の課税対象となりますが、「退職所得控除」が適用され、税負担が一定程度軽減されます。

「事業所得」の場合:収益-費用=所得

「退職所得」の場合:(退職金-控除額)×1/2=所得

メリット

①掛け金が全額「所得控除」され、毎年税金が戻ってくる

これは最強です。

iDeCoで積み立てた掛け金の全額が所得控除され、所得や掛け金に応じて納めた税金が戻ってきます。

※年末調整や確定申告が必要です。

②意思が弱くても強制的に毎月積み立てるので損をしにくい

デメリットに記載していますが、60歳まで引き出すことができないため、強制的に60歳まで運用で増やすことができます。

意思が弱い方が普通に株などで運用した場合は株価が目減りした際に損切りを繰り返すなどして減らしてしまうことが非常に多いです。

③運用で得た利益に対して税金がかからない

これも最強です。

iDeCoでは運用期間中に得られた利益に税金がかかりません。

※通常の投信や株などの売却益や分配金などには20.315%(=所得税15%+復興特別所得税0.315%+住民税5%)の税金がかかります。

例えば、1万円の利益が出た際に、普通は7,968円しか手元に残りませんが、iDeCoで出た運用益であれば1万円丸々受け取れます。

④受け取り時にまで税制優遇がある

受け取る際にまで節税メリットがあります。

運用した資産は60~70歳までの間に、「一時金」「年金」「一時金と年金の両方」3つのいずれかの形式で受け取ることになります。

いずれのパターンでも税金の優遇があります。

- 一時金の形式で受け取り・・・「退職所得控除」が適用

- 年金の形式で受け取れば「公的年金等控除」が適用

デメリット

①60歳まで引き出すことができない

これが採用するにあたって一番懸念される点でしょう。

さらに、厚生労働省が60歳から65歳まで運用期間をのばそうという検討に入ったとの記事も出てきていて(2018/9/5現在)、そうなると65歳まで引き出せなくなるため不安な声が多く上がってきています。さらに今後引き上げなんてあろうものなら引き出して使う前に死んじゃいます笑

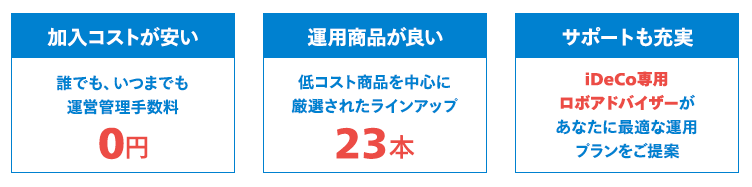

②口座開設・維持に手数料がかかる

iDeCoでは口座開設と維持にそれぞれ下記の手数料がかかります。

- iDeCoに加入する時の最低2777円

- 運用期間中の月額167円

iDeCoを取り扱う金融機関によっては、さらにこの額にプラスして手数料を支払うことがありますが、僕もiDeCoや積み立てNISAの口座を持っているマネックス証券ではそのほかの手数料が0円です。

毎月発生する口座管理手数料の例として、

・国民年金基金連合会→103円/月

・信託銀行 64円/月

・マネックス証券 0円/月

iDeCo(個人型確定拠出年金)のご説明は以上になります。

お得なイメージをお持ち頂けましたでしょうか?

やるやらないは加入の権利を持つ人の自由なのですが、やっている場合との差を考えたときに、僕はこれをやらないと将来死ぬなと思いました。(金銭的に)

また、積み立ての性質上20歳から始めれば60歳(もしくは65歳)になる頃には〇千万円くらいになってもおかしくないですので、早めに始められる方は本当に早めに始めた方がいいと思います。

特別法人税

隠れた最大の懸念材料として挙げられるのが、この「特別法人税」と呼ばれる税金の存在です。

iDeCoもこの税金の対象となります。

特別法人税とは

特別法人税とは、年率1.173%が企業年金(厚生年金基金/確定拠出年金/確定給付企業年金)の積立金全体に課税される税金です。

正確には企業年金連合会のこのページで書かれています。

企業年金の年金積立金に対し、法人税法上課税される税金。

企業年金制度では掛金を拠出した時点で各従業員の年金支給額が確定していないため、実際の給付時まで課税を繰り延べることとされている。

その遅延利息に相当するものとして、年金積立金に対して特別法人税が課税される。

厚生年金基金の場合は、国の厚生年金を代行していることから、代行部分の3.23倍に相当する額までの積立金は非課税とされ、それを超える部分に1.173%の特別法人税が課税される。

確定給付企業年金、確定拠出年金の場合は、積立金の全額に、一律1.173%の特別法人税が課税される。なお、平成32年3月31日までは、特別法人税の課税は凍結されている。

この税金、現在は2001年の確定拠出年金法が制定されてから現在まで、日本経済の低迷を受けて凍結されています。

もし現在定められている期限の平成32年3月31日を超えて再開した場合、せっかく非課税で育てに育てたiDeCoの積立金全体(残高)に対して復活後毎年課税されてしまいます。

仮に復活した場合、年率で1.173%以上の利回りを目指さなければ、ただの節税ツールと化します。(といっても全額控除は強力ですが笑)

つまり年間で1.173%未満の運用になってしまった場合は、実質的に運用に関してはマイナスになってしまうという計算です。

ただ、投資信託の運用において平均利回り3~5%はそんなに難しい数字ではないはずなので、節税メリットを考えると世間で言われているほどのリスクではないのかなとも思ったりします。

もしここに嫌な感じをお持ちになったら別の運用を考えるのも手かもしれませんね。

個人的には、これまでも延長延長できているのでせっかく波に乗り始めたiDeCoの成長を止めるようなことはないはずと希望的観測を持っています。

まずは証券口座を持ちましょう

iDeCoを運用するには銀行に行くか証券会社で口座を開設するのが一般的です。

ただ、銀行で開設すると手数料などが高くつきがちなので、僕は運営管理手数料無料のマネックス証券を選びました。

また、いきなり口座を開設すると無駄な手続きが発生したりする可能性がありますので、まずはこちらで資料をご請求頂けると以後の流れがスムーズになると思います。

こちらで僕がiDeCoで運用している理由と利益、選んだファンドについて書いています。

フリーランスの僕がiDeCoで運用する理由と見込める節税&利益