今回は、とある会社のドル建て個人年金保険を「9万円損してでも1年で辞めた理由」について解説しています。

早速ですが辞めた理由としては、

・資金拘束のわりに増える期待値が低い

・節税できる額も正直微妙

・自分で運用した方が圧倒的に都合が良い

という感じです。

この記事では、これらについてそれぞれ具体的に数字などを交えつつ解説していきたいと思います。

医療保険は必要なのか?という記事でも具体的に数字をお出しして比較していますが、固定費の削減という意味で、保険に加入する際は少なからず投資の知識を身に着けてから考える必要があるなと今回身に沁みましたので、そのあたりを共有させて頂ければなと思っています。

個人年金をやるとどのくらい損で、投資的な観点をどう入れ込むのかを知っておくことで今後保険屋に乗せられて無駄な保険/無駄に高い保険に契約してしまうなんていう可能性を減らす上で重要な内容になりますので、是非最後までお読み頂ければと思います。

この内容は動画でもお出ししていますので、BGM的にお聞きいただける場合はこちらをご活用下さいませ。(当記事の方が簡潔化&数字の正確性の向上はされています。)

ドル建て個人年金保険を9万円損してでも1年でやめた理由

まず、前提として始めた理由や気持ちからお伝えしていきます。

まず、前提として始めた理由や気持ちからお伝えしていきます。

個人的に2018年末くらいから節税とか運用とかの知識を仕入れ始めた年だったのですが、そのくらいのタイミングの2018年10月にFPの方と話す機会がありまして、そのセールストークでまんまと契約してしまったみたいな感じです。

具体的には、

・年率最低1.5%が付くから銀行よりも超お得

・節税にもなるから尚お得

・世界の共通通貨であるドルにドルコスト平均法で積み立てられるので安心

みたいな内容でやる気になっちゃったと記憶しています。

商品としてはこんな内容です。

・60歳から10年間年金として受け取れるもの

・最低運用保証が1.5%付く

・31歳の契約時点から60歳まで29年間毎月1万円を引き落とされてドルを買っていき積み立てるというもの

・保険的な役割としては特になく、死んでしまった場合には積み立てた金額が支払われるというもの

死んでしまった時などの保証でうまみが無かったらそもそも保険会社に任せる意味が無くて、自分でやった方が良いと気付くべきだったんですよね。

ただこの時は残念ながら投資の知識がまだほとんど身についておらずドルコスト平均法もほぼ知らないような状態でした。。。

死亡時の保証に関しては商品とか会社にもよると思うので全然詳しくないんですが、基本的には個人年金保険をやる必要性については今ではかなり懐疑的です。

3つの理由の解説

では、辞めた理由の

・資金拘束のわりに増える期待値が低い

・節税できる額も正直微妙

・自分で運用した方が圧倒的に都合が良い

という点について具体的に解説していきますね。

理由1.資金拘束のわりに増える期待値が低い

まず一つ目の資金拘束のわりに増える期待値が低いについてです。

今回契約したプランは、毎月1万円を10年間積み立てて、そこから60歳までは勝手に運用されて受け取り時にある程度増えて帰ってくるというものでした。

具体的な数字としては、60歳(29年後)で受け取るときに以下の数字を受け取れるというものでした。

・1.5%運用なら+10%の384万円

・3%運用なら+38.5%の482万円

・6.5%運用なら80.7%増の685万円

※1$111円の場合の数字、元本は348万円(年12万×29年)

厳密にはここから為替交換手数料とか年金管理費みたいなのが差っ引かれるというイメージでしょうか。

これだけ見ると80%増えるならうれしいかな?っていう見方もできなくはないんじゃないかなと思います。投資の知識がないからなせる業ですね(;^_^A

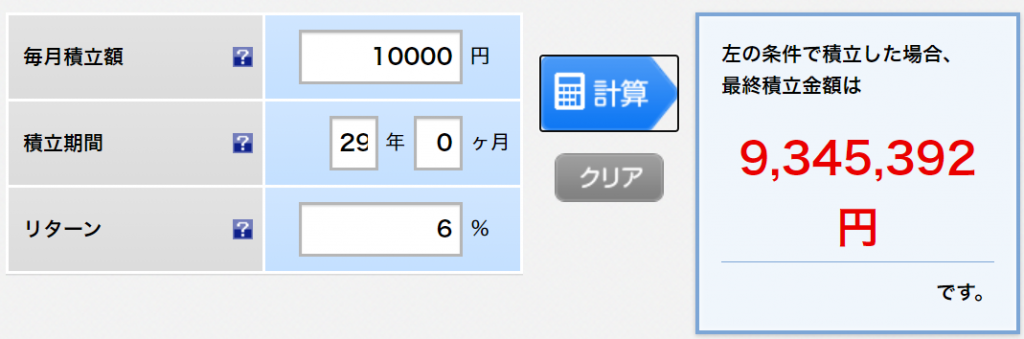

では、自分で以下の条件で運用すると仮定して計算します。

・31歳から60歳まで

・29年間毎月1万円を

・年率平均6%ほどの運用が期待できる全世界株式インデックスの投資信託に積み立て投資

楽天証券のつみたてシミュレーションを使って出したものが以下の画像になるんですが、想定金額は935万円ほどとなりました。

利益に対してかかる20%の税金を引いても815万円ほどが手元に残る計算です。

さらに、つみたてnisaを使えば20年間は非課税にできますのでさらに多く手元に残せます。

この年率平均6%近辺の数字を目指す上で具体的にどういった投資信託があるかを念のため上げておきますと、以下のようなものがあります。

・emaxisslim米国株式S&P500インデックス

・emaxisslim先進国株式インデックス

・eMAXIS slim 全世界株式インデックス(今シミュレーションはこちら想定)

・楽天全米株式インデックス

29年保険会社での6.5%運用で返ってくる分よりも自分で6%で運用したほうがお得なので、これで「個人年金を契約すると増えて戻ってくるというメリット」が1つなくなりました。

節税できる額も正直微妙

次に、節税できる額も正直微妙についてです。

保険商品なので、年金を積み立てながら節税もできちゃいますよ!っていうセールストークがされると思うんですが、上限含めていくら節税できるのか知っておくのはお金を守る上で超大事になってきます。

結論から書きますと、29年間で348万円を預けるに足る価値のある節税にはならないような数字になります。

具体的には「個人年金保険料控除」という所得控除が適用されて、保険料に応じて所得からいくらか控除することができます。

生命保険料による控除は以下の三種類がありまして、合計で最大12万円の所得控除を受けることができます。

一般生命保険料控除・・・生命保険とか養老保険、収入保障保険

介護医療保険料控除・・・介護保険、医療保険、がん保険

個人年金保険料控除・・・個人年金保険

控除できる額については、年間の支払保険料額によって変わりまして、新制度と旧制度でも計算が変わってくるので細かくはこちらの国税庁のページよりご覧になってみてください。

参照 : 国税庁 No.1140 生命保険料控除

今回の例では、月1万円(年12万円)ですので40,000円の所得控除と住民税に対して28,000円の所得控除を受けることができます。

参照 : 国税庁 No.2260 所得税の税率

これでどのくらい節税になるのか計算してみました。

所得税の計算は超過累進課税になりますので仮に「課税所得が330万円超695万円以下の税率20%」で計算してみると

・所得税が8,000円(控除額40,000円の20%)

・住民税は2,800円(住民税は一律で10%なので28,000円の10%)

➤年間合計10,800円の実質節税額

というのが実際の節税額となります。

年間10,800円なら、29年間で313,200円の税金の支払いが減るという感じです。

仮に6.5%で保険会社が運用してくれた場合は29年後に685万円というシミュレーションでしたが、685万円を受け取る際には雑所得という扱いになりますので当然税金がかかってきます。

個人年金の雑所得の計算についてシミュレーションできるサイトで雑所得となる金額を出したうえで、それによって税金がいくらかかるのか計算してました。

まず雑所得になる金額は「6,439,000円」と出ましたので、それを10年間に分けて受け取るので10で割って毎年確定申告するような形になるかと思います。

すると年間643,900円の雑所得となりますので、青色申告の想定でそれにいくら税金がかかるのかをこちらのサイトで出してみますと24,198円と出ました。

掛ける10ですので10年間では241,980円の税金ということですね。

なので685万円(受取総額)-24万円(10年の税金)+31万円(節税で得した額)で

総額692万円ほどが節税額込みで税引き後に手元に残る額といえます。

自分で運用したら個人年金より0.5%低い年率平均6%でも税引き後でつみたてNISAを使ってなくても815万円受け取れる計算でしたが、保険会社の個人年金を使うと6.5%で運用出来ても節税額込みのトータルリターンで691万円の価値にしかならないということです。

その差はなんと124万円。

ただ自分で運用するだけでより現実的な期待値で元本に対して35%近くも結果が変わって来ます。

ちなみに、6.5%で自分で運用出来たら1025万円程になって、税引き後でも887万円が手元に残る計算です。

節税に個人年金をやる価値を置くとするならこれも意味がないと考えられますよね。

自分で運用した方が圧倒的に都合が良い

最後に、3つめの自分で運用した方が圧倒的に都合が良いについてです。

簡単にお伝えしますと、自分で運用してたら必要な時に必要な分だけ売って取り崩せば(投資信託の場合は約定から出金まで含めて1週間ほど待つ必要はありますが)ある程度無駄な損失を出さずに手元にお金を持ってくることができます。

一方で、保険を使うと途中で引き出すというわけにはいきません。(借り入れなどもできるかもしれませんが、そこまでして個人年金保険にする必要性はここまでからもわかる通り感じられません。)

仮に途中で解約してしまいますと、保険屋からもらった紙面で平均3%で運用されたシミュレーションの数字を見るに15年間毎月1万円を入れていないと元本割れしてしまう想定でした。

ちなみに、1年で辞めた僕の返戻率は12万円の4分の1の3万ウン百円でした。

※もちろんこれ自体はこのリスク含め契約時に説明はされていますし、その時点では了承したうえで契約しています。こればっかりは当時の自分の無知を恥じるばかりです。

自分のために積み立ててるお金なのに、引き出そうとすると十何年積み立ててないと減っちゃうなんてちょっとツライですよね。

そもそも運用においても節税においてもメリットがないので

これで完全にやる必要が無くなってしまいました。

まとめ

というところで、僕が個人年金を9万円損してもやめた理由として、

・増える額がカスみたいな金額

・節税額もカスみたいな金額

・自分で運用したほうが圧倒的に都合がいい

についてお話させて頂きました。

医療保険とかがん保険に関しては100%絶対に無駄と言えるケースは少ないかなと思うんですが、個人年金に関しては今回計算してきたように僕が持っている限りの知識では限りなく絶対に無駄と言えるんじゃないかなと思って解約しました。

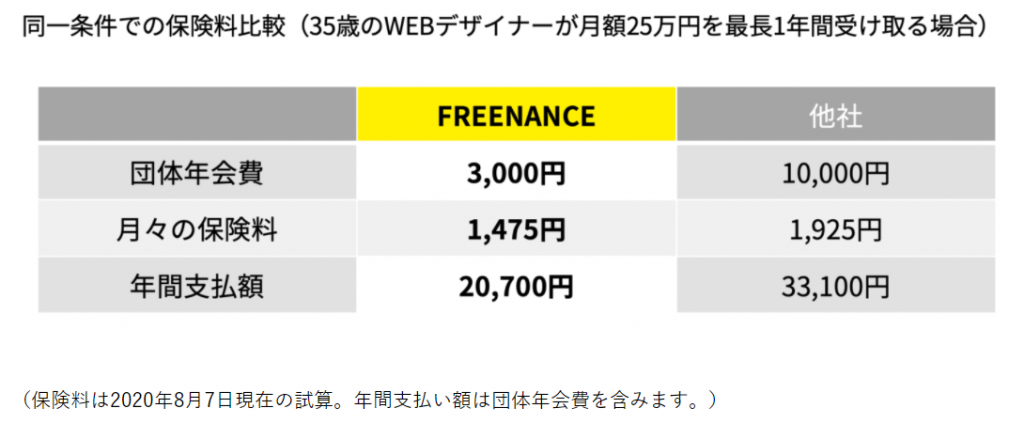

保険においては、検討すべきはどちらかというと所得補償(掛け捨て)保険かなと思っています。しかし、これも普通に保険屋で加入すると割高になりますので要注意です。

じゃあどこで入るのよ?ということですが、GMOの請求書買取サービスであるFREENANCE(フリーナンス)では無料で「あんしん補償」というサービスがありますが、さらに個人で加入するより6割低い掛金で所得補償保険に加入できる「安心補償プラス(所得補償)」というサービスも2020年8月に始まっています。

普通に入るくらいならこっちのほうが旨味が多いので僕ならこちらにします。

知らないと損する系の典型例ですね。

【あんしん補償】とは

あんしん保険は、お仕事中の事故や納品物の欠陥を原因とする事故の補償(最高5,000万円)だけでなく、情報漏えいや著作権侵害、偶然の事故による納期遅延などを原因とするフリーランス特有の事故の補償(最高500万円)を行います。

【あんしん補償プラス】とは

『あんしん補償プラス』は、他社が提供する同様の保険よりも低い掛金で、仕事中に限らずレジャーや天災による病気やケガによる収入減も最長1年間サポートする所得補償です。加入時は医師の診断や対面での手続きは不要で、WEBからのお申し込みと必要書類の郵送で加入が完了します。

※参照元 : FREENANCE(フリーナンス)

※「フリーナンスあんしん補償」は、フリーナンス口座を普段から利用していることが前提に変更されましたのでそこだけご注意ください。

忘れないうちに加入しておく!という場合は以下が加入ページになりますのでどうぞm(__)m

FREENANCE 無料で登録するだけで、最高5,000万円の損害賠償が付く!

![]()

ドル建て個人年金保険に加入したい気持ちとしては

・どうしても自分で運用ができない/したくない

・元本保証で1.5%はありがたい

・保険は勝手にお金を引いて積み立ててくれるから価値がある

みたいな意見もあると思うんですが、積立に関してはつみたてnisaもidecoもありますし、楽天証券やSBI証券でもつみたて設定はできますので、そちらを検討することができます。

元本保証に関しても、15年以上の運用であれば元本を割る確率は1%以下などという情報もありますので、それならやはり少しだけ勉強(と言っても証券口座を開設して投資信託を積立設定するだけですが(;^_^A)して無駄のないリターンと資金の取り回しやすさを得た方が論理的かなと考えました。

特に楽天証券なら楽天カード決済で5万円まで積立設定できつつさらに1%のポイントがついてSPUも1%アップしますのでよりリターンが高まりリスクが下がるといえます。

また、個人的には最近登場した「PayPay証券」が1,000円から単価の高い米国株(AMZN(アマゾン)などは1株$3060→30万円ちょっと)も買えてしまうので面白いかもと思っています。※1万円以下の購入時の使用が手数料的におススメです。

という感じで、今回お伝えした内容をもとに、今入っている保険に対して投資体な観点も含めて節税額を計算してみるとちょっと無駄だったり期待値に反して掛金を高く設定しすぎているものが見つかるかもしれませんので、是非ご参考にしてみて下さいませ。

医療保険の必要性についても、医療費控除、生命保険料控除、高額療養費制度や自分で運用したケースで徹底計算して結論を出した記事がありますのでよろしければ併せてご一読頂ければ幸いです。

資産運用に関しては自己責任/自己判断にて行って頂ければと思っておりますが、今回の情報があなたの資産運用に少しでもお役に立てましたら嬉しい限りです。